Les marchés mondiaux se sont principalement consolidés au cours de la semaine dernière, en dépit l’intensification des tensions d’ordre géopolitique et des publications sur l’inflation. Celles-ci ont provoqué une certaine inquiétude quant à une reprise des pressions sur les prix.

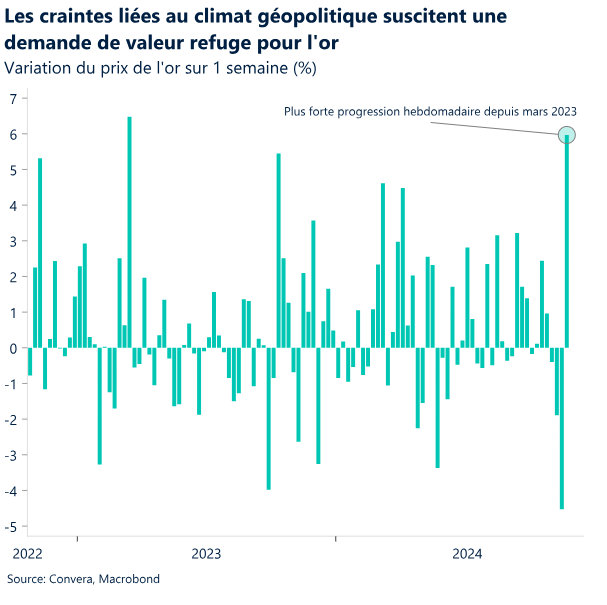

Les actions américaines ont pour la plupart rebondi avoir récemment fléchi. Le prix des matières premières était surtout en hausse en raison des inquiétudes liées au climat géopolitique. L’or, valeur refuge, a connu sa meilleure semaine depuis mars 2023, tandis que le Bitcoin s’est rapproché de la barre des 100 000 dollars.

La situation géopolitique est revenue sur le devant de la scène après que la position de la Russie sur le nucléaire a changé, suivies de la nouvelle d’une frappe de missile ukrainienne sur le territoire russe. La Russie a suggéré que l’utilisation de missiles occidentaux non nucléaires par l’Ukraine contre elle pourrait provoquer une réponse nucléaire.

Les chiffres de l’inflation publiés au Royaume-Uni et au Canada ont tous deux dépassé les attentes, suscitant des inquiétudes quant à une reprise de l’inflation dans le monde. Celle-ci pourrait être encore alimentée par les politiques commerciales du président élu Donald Trump. Le CAD a progressé suite à ces données, mais la GBP est restée sous pression.

La semaine prochaine, les données sur la consommation et les dépenses personnelles aux États-Unis, mesure de l’inflation privilégiée par la Réserve fédérale, seront publiées. De son côté, la Banque de réserve de Nouvelle-Zélande pourrait bien réduire ses taux d’intérêt de 50 points de base supplémentaires.

Macroéconomie mondiale

L’inflation en hausse va-t-elle effrayer la Fed ?

La probabilité que la Fed baisse les taux recule. Les marchés financiers ont rapidement réévalué les attentes d’une baisse des taux de la Réserve fédérale ces deux derniers mois. L’objectif de fin d’année du marché pour 2025 est passé de 2,90 % le 1er octobre à 3,90 % actuellement, soit une hausse de 100 points de base.

Le commerce de Trump, mais pas seulement. Ce qu’on appelle le commerce de Trump (« Trump trade ») est le plus grand moteur d’évolution, mais ce n’est pas le seul. Les données américaines ont été plus solides, ce qui s’est reflété dans les commentaires de la Fed. Le 14 novembre, Jerome Powell, directeur de la Fed, a déclaré : « L’économie n’émet aucun signal indiquant que nous devons nous dépêcher de baisser les taux. » Il continue : « La vigueur actuelle de l’économie nous permet d’aborder nos décisions avec prudence. »

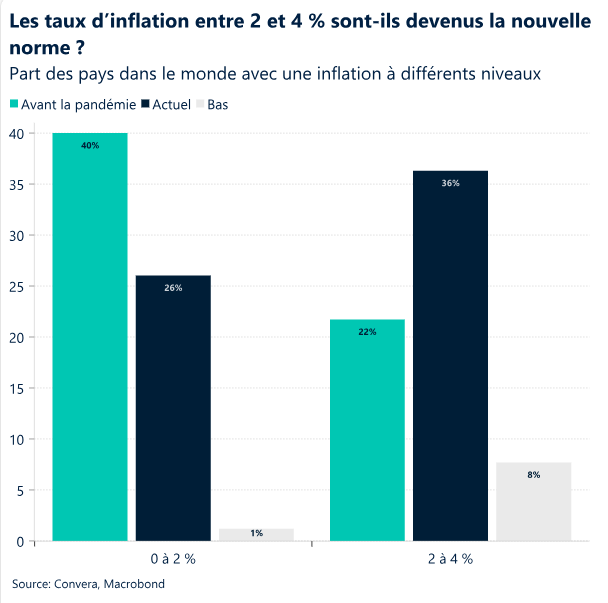

Vers une hausse de l’inflation ? Les chiffres d’inflation plus élevés que prévu au Canada et au Royaume-Uni la semaine dernière font planer le doute quant à une hausse de l’inflation dans le reste du monde. La semaine prochaine, les données sur la consommation et les dépenses personnelles aux États-Unis, mesure de l’inflation privilégiée par la Réserve fédérale, seront publiées mercredi prochain. Le chiffre principal devrait passer de 2,1 % en septembre à 2,3 % en octobre. Une hausse inattendue de cette mesure des prix pourrait renforcer les inquiétudes quant à un retour indésirable de l’inflation.

Perspectives régionales : États-Unis, Royaume-Uni et zone euro

Le fossé macroéconomique se creuse

US Qui va lentement, va sûrement. D’un point de vue macroéconomique, la semaine s’est révélée calme aux États-Unis. Néanmoins, nous avons constaté un ralentissement inattendu des demandes d’allocations chômage, bien que les demandes continues aient accéléré pour atteindre leur plus haut niveau depuis 3 ans. L’indice avancé et les perspectives d’activité de la Fed de Philadelphie ont tous deux déçu. Cela dit, un indicateur de récession basé sur les indices régionaux de la Fed continue de baisser, signe avant-coureur de la perspective croissante d’un scénario d’atterrissage en douceur (voire d’un regain) et d’une stabilisation des paris sur un éventuel assouplissement de la Fed. Compte tenu de la hausse récente des tensions géopolitiques, nous pourrions nous attendre à une nouvelle hausse du dollar américain.

Royaume-Uni En demi-teinte. L’IPC annuel a atteint 2,3 % en octobre, contre une prévision de 2,2 % et de 1,7 % en septembre. Cette augmentation s’explique par la hausse des prix de l’électricité et du gaz. Il s’agit également de la plus forte augmentation mensuelle de l’inflation dans le monde depuis octobre 2022. L’augmentation de l’inflation de base a plus augmenté que prévu (3,3 %), tandis que l’inflation des services est revenue à 5 %. Ce chiffre est cependant toujours conforme aux prévisions de la BoE. Une baisse des taux de la BoE en décembre est peu probable. La prochaine baisse de 25 points de base à être pleinement intégrée est prévue en mars. Les chiffres des ventes au détail ont déçu en octobre et devraient baisser à nouveau, car la reprise des dépenses de consommation s’essouffle. Les indices PMI se sont par ailleurs avérés plus faibles que prévu. L’emploi dans le secteur privé a connu une baisse soutenue au Royaume-Uni dans un contexte d’optimisme des entreprises en berne et d’augmentation de l’inflation liée aux coûts.

Zone euro Les PMI tirent la sonnette d’alarme. Les rendements des obligations allemandes continuent de baisser après que les PMI ont montré une contraction surprise pour le secteur des services, affichant le niveau le plus bas depuis février. L’indice composite a légèrement baissé par rapport aux attentes, tandis que les PMI du secteur de la fabrication étaient légèrement plus élevés, bien que toujours en baisse. Les chiffres globaux du PMI de la zone euro sont également en berne : le PMI composite est passé de 50 à 48,1, soulignant une fois de plus les inquiétudes concernant la croissance de la zone euro. Ainsi, les marchés monétaires ont augmenté leurs paris sur une baisse des taux d’intérêt de la BCE. L’euro est passé sous un seuil clé et a atteint son niveau le plus bas depuis 2 ans.

Perspectives sur le marché des changes

La baisse de l’euro avantage le dollar

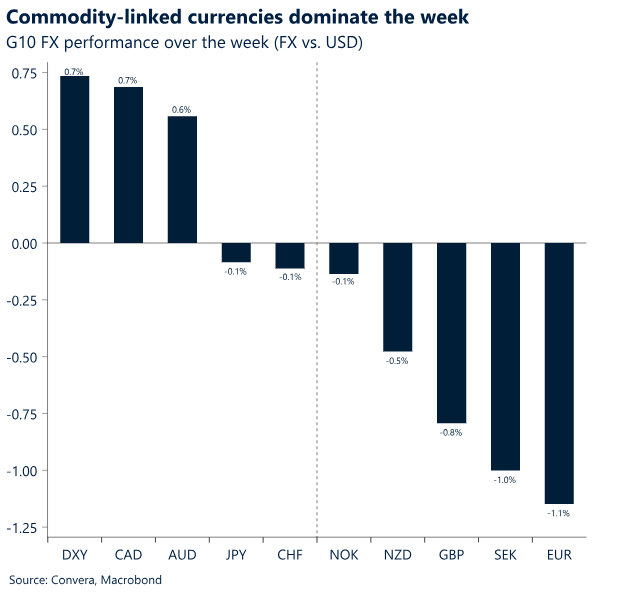

USD Le billet vert continue à gagner du terrain. L’indice du dollar américain a effacé ses pertes hebdomadaires pour atteindre la semaine dernière son niveau le plus haut depuis deux ans. La hausse du dollar au cours des derniers mois est liée à la remise sur le tapis du « Trump trade » et aux implications à la hausse pour les rendements américains, qui s’expliquent par un changement de la politique fiscale et monétaire. Toutefois, la demande de valeurs refuges a également soutenu le dollar dans un contexte de risques géopolitiques accrus. Dans les semaines à venir, on peut s’attendre à une faiblesse saisonnière du dollar, qui a été observée chaque mois de décembre depuis 2017, avec une baisse moyenne de 1,5 %. Cela est dû en grande partie aux flux commerciaux pendant les fêtes de fin d’année, à l’appétit saisonnier pour le risque et à la clôture des comptes en fin d’année. Cependant, nous sommes conscients que les marchés n’ont pas encore pleinement assimilé les nuances des nombreuses politiques du président élu Donald Trump, et que les investisseurs surveilleront de près l’actualité autour de son mandat.

EUR Le support clé cède. La paire EUR/USD a chuté de près de 4 % depuis la réélection de Donald Trump et de plus de 7 % depuis fin septembre. La béquille des 1,05 $ a cédé, et les moyennes mobiles à court terme sont inférieures à celles à plus long terme, une tendance qui annonce de nouvelles baisses. Le programme politique de Trump et les tarifs douaniers pèsent. La situation politique compliquée en France et en Allemagne n’aide pas non plus, pas plus que l’intensification du conflit en Ukraine, ni le contexte cyclique décevant de la zone euro et l’ajustement accommodant attendu de la BCE. Dans un climat risqué sur le plan macroéconomique et politique, qui nuit à l’attrait de l’euro, les traders continuent de payer de plus en plus cher pour les options de vente qui parient sur une baisse de l’EUR/USD que pour les options d’achat qui cherchent à voir la paire augmenter. Pendant ce temps, les différentiels de taux sur deux ans entre l’Europe et les États-Unis sont d’environ 210 points de base. En 2018, lorsque la guerre commerciale battait son plein, le différentiel de taux atteignait 350 points de base. La paire EUR/USD a chuté de 15 % entre son sommet et la fin du premier mandat de Trump. Nous voyons donc davantage de marge de faiblesse pour l’euro avec une fourchette de 1,05 à 1,00 $ en vue.

GBP Troublée par le risque en dents de scie. La livre sterling a perdu tous ses gains post-inflation face au dollar américain, et chute encore en raison d’un appétit pour le risque en berne. La paire GBP/USD est repassée dans le rouge pour l’année et affiche une baisse de près de 3 % depuis le début du mois. La paire reste environ trois cents en dessous de sa moyenne sur 5 ans, après avoir été six cents au-dessus il y a moins de deux mois. La raison principale : l’effet Trump. La livre sterling ne bénéficie pas de la hausse des rendements britanniques ni de la révision à la baisse des perspectives de politique monétaire de la BoE. Par conséquent, nous estimons qu’elle est sous-évaluée par rapport au dollar américain. Toutefois, l’absence de risque lié aux tensions géopolitiques constitue un autre obstacle pour la livre sterling, de même que la faiblesse récente des données d’activité au Royaume-Uni. La paire GBP/EUR, en revanche, a récupéré 1,20 € et est en hausse de plus de 4 % depuis le début de l’année, et de cinq cents au-dessus de sa moyenne sur 5 ans grâce à l’élargissement des différentiels de taux et de croissance en faveur de la GBP. Pour l’avenir, les traders d’options sur la livre sterling se préparent à une volatilité accrue au cours de l’année prochaine. Toutefois, la volatilité implicite sur un an pour la paire GBP/USD s’établit à 8,19 %, avoisinant son niveau le plus élevé depuis un an, alors que l’indicateur se dirige vers sa plus forte progression mensuelle en deux ans. En examinant l’écart de volatilité implicite-réalisé, les options sont surévaluées d’environ 170 points de base, soit le niveau le plus élevé depuis octobre 2022.

CHF Flux de capitaux en direction des refuges. L’intensification des risques géopolitiques a stimulé cette semaine une demande pour la valeur refuge suisse. La paire USD/CHF a diminué par rapport à son niveau le plus élevé depuis 3 mois, tandis que la paire EUR/CHF a franchi le seuil historiquement important de 0,93. Par ailleurs, la demande d’options haussières sur le franc suisse a augmenté, même si l’on craint que la Banque nationale suisse (BNS) décide d’appliquer une forte baisse de ses taux d’intérêt le mois prochain. Les inversions de risque sur un mois, qui reflètent les réunions de politique monétaire de décembre des principales banques centrales, montrent que les traders tablent davantage sur une hausse du CHF. Cet ajustement suggère que les tensions géopolitiques ont été suffisantes pour détourner l’attention de la politique monétaire en matière de positionnement des options jusqu’à la fin de l’année. Le franc se négocie déjà à proximité de pics cycliques part à l’euro, et il pourrait bien étendre ces gains l’année prochaine. Même si la Suisse sera également exposée à une guerre commerciale en raison de sa petite économie ouverte, la dépendance de la zone euro vis-à-vis du commerce américain est bien plus grande. Toutefois, le risque d’intervention de la BNS est toujours un élément à prendre en compte et peut limiter la robustesse attendue de la Suisse.