La journée de lundi a été fortement marquée par la liquidation de positions qui avaient connu une popularité au cours des 6 à 12 derniers mois. Le Nasdaq et l’USD/JPY ont brièvement perdu 6 % et 3,5 %, et les indicateurs de volatilité plus généraux ont atteint des sommets post-pandémiques.

Les commentaires conciliants de la Banque du Japon, qui reconnaît les turbulences et les surprises macroéconomiques positives (ISM, demandes initiales) en provenance des États-Unis, ont suffisamment calmé les investisseurs pour former un plus bas temporaire sur les actions, les rendements et le dollar-yen.

La leçon à tirer des développements récents, c’est que les transactions populaires et prolongées de 2024 ne sont plus garanties de monter en valeur. Les investisseurs surveillent les données à venir pour évaluer dans quelle mesure la Fed réduira ses taux d’intérêt en septembre.

Les mois d’août et de septembre sont depuis longtemps marqués par des rendements négatifs, les investisseurs ayant tendance à réduire les risques de leurs portefeuilles. Cette fois-ci, les effets de base défavorables pourraient sans doute être amplifiés par l’incertitude monétaire et l’élection présidentielle américaine.

La livre sterling est tombée quelque peu en disgrâce auprès des investisseurs en raison des récentes manifestations au Royaume-Uni et du début du cycle d’assouplissement de la Banque d’Angleterre. Cependant, l’économie se maintient et la semaine prochaine devrait confirmer la tendance observée cette semaine.

Le Nasdaq a augmenté de 5 % par rapport à son plus bas niveau de la semaine, mais reste 10 % en dessous de son pic atteint en juillet. Le rendement des bons du Trésor à deux ans est en hausse de 40 points de base, à un peu plus de 4 %.

Le dollar américain est stable sur la semaine et a réduit ses pertes intra-semaines de 3 % en raison d’un rebond face au yen et à la livre sterling.

Macroéconomie mondiale

démantèlement et reprise des transactions populaires

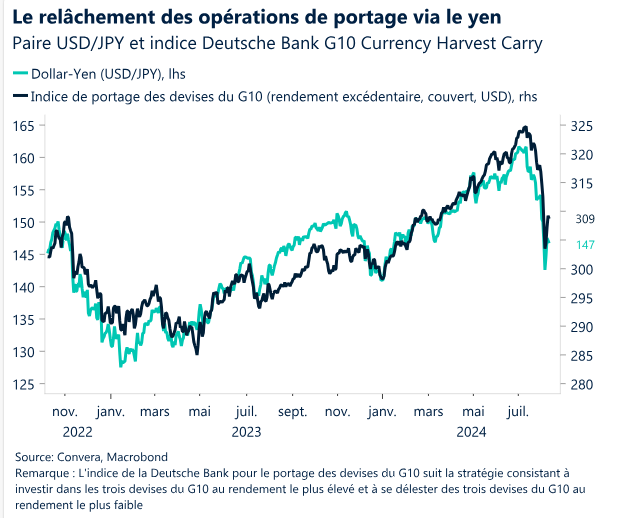

(Im)populaire. Sur les marchés et en macroéconomie, une fois de plus, la semaine ne se termine pas du tout comme elle avait commencé. La journée de lundi a été fortement marquée par la liquidation de positions qui avaient connu une popularité au cours des 6 à 12 derniers mois. Il s’agissait notamment de logiques plus étendues telles que les stratégies liées à la Fed et à Trump, mais aussi de positions longues directes sur les actions technologiques et de positions courtes sur la volatilité et le yen japonais. Lundi, le Nasdaq et l’USD/JPY ont brièvement baissé de 6 % et 3,5 %, alors que les indicateurs de volatilité implicite aux États-Unis, en Europe et au Japon ont connu l’un de leurs sommets intrajournaliers les plus élevés jamais enregistrés.

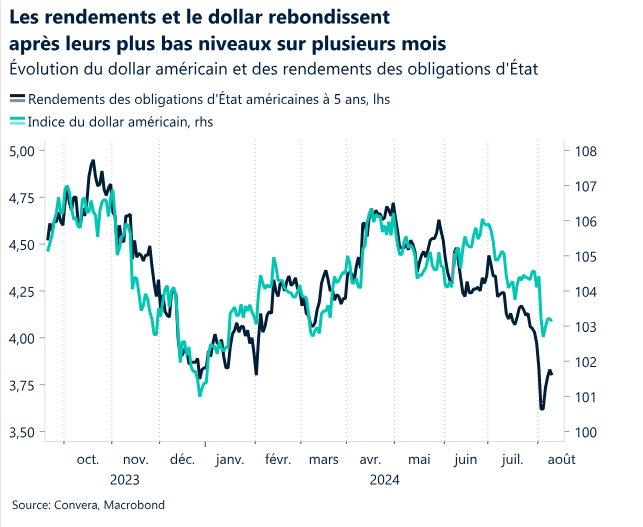

Apaisement de la tension. Quelques jours plus tard, il semble que les marchés financiers mondiaux se soient un peu calmés. Les commentaires conciliants de la Banque du Japon, qui reconnaît les turbulences et les surprises macroéconomiques positives en provenance des États-Unis, ont suffisamment calmé les investisseurs pour former un plus bas temporaire sur les actions, les rendements et le dollar-yen. L’indice VIX a perdu la quasi-totalité de ses gains, passant de 75 à 25. L’indice du dollar américain et les actions sont de retour en territoire positif sur la semaine et les rendements obligataires à court terme se négocient plus haut que vendredi.

Des questions subsistent. Toutefois, la question concernant la véritable ampleur des opérations de portage à l’échelle mondiale subsiste. Historiquement, la baisse intra-annuelle de l’USD/JPY et de l’indice G10 Carry, respectivement de 9 % et 6 %, n’est toujours pas considérée comme une évolution notable au regard de ces 30 dernières années, ce qui signifie que les transactions ne semblent pas du tout tendues. La semaine prochaine sera la plus riche en données du mois d’août et nous prêterons une attention particulière aux chiffres de l’inflation en provenance des États-Unis (IPP, IPC), ainsi qu’aux données sur les ventes au détail. Il s’agit également de la seule semaine lors de laquelle des données macroéconomiques importantes sont publiées pour le Royaume-Uni et la Chine. L’USD/JPY conservera sa position en tant que paire de devises la plus surveillée au monde, et les échanges devraient rester volatils.

Une situation ambivalente. Les marchés mondiaux ont surmonté leur plus forte baisse depuis le début de l’année et ont compensé toutes les pertes causées par la vente massive historique de lundi. Néanmoins, les actions semblent plus vulnérables et dépendantes des données qu’avant la publication du rapport sur l’emploi aux États-Unis, et les taux de volatilité restent élevés. Ce qu’il faut principalement retenir des développements récents, c’est que les transactions populaires et prolongées de 2024 ne vont désormais plus uniquement en augmentant. Les investisseurs surveillent attentivement les données macroéconomiques à venir pour évaluer dans quelle mesure la Fed réduira ses taux d’intérêt en septembre et dans les mois qui suivent.

Points de vue sur le marché des changes

L’incertitude après la tempête

USD devient plus vulnérable en raison de la perspective de taux d’intérêt plus bas. L’indice du dollar américain a atteint en début de semaine son plus bas niveau depuis début janvier, plombé par la montée en flèche du yen japonais dans un contexte de liquidation rapide des opérations de portage. L’attrait du dollar américain en tant que valeur refuge lui a permis de bien résister face aux devises à bêta élevé, mais la récente détérioration de son attrait en raison de sa forte croissance et de ses rendements élevés mettra cette dynamique à l’épreuve. Un rapport sur le taux d’emploi particulièrement faible a ravivé les risques de récession aux États-Unis, déclenchant un ajustement des attentes vers une politique monétaire plus accommodante de la part de la Fed et entravant l’exceptionnalisme américain qui a soutenu le dollar cette année. Le rendement des obligations américaines à court terme a chuté à son plus bas niveau depuis 15 mois, réduisant ainsi les différentiels de taux qui ont pesé sur le dollar dans tous les domaines. Bien que l’indice du dollar ait effacé ses pertes hebdomadaires, il semble être dans une position plus vulnérable au vu des événements mondiaux. La diminution de son avantage en termes de taux renforce l’idée d’un affaiblissement face à ses pairs pro-cycliques, surtout si le sentiment de risque continue de se stabiliser. À l’avenir, les données sur l’inflation et sur les ventes au détail aux États-Unis mettront à l’épreuve cette thèse, mais sauf en cas de surprise concernant une hausse ou de nouvelles instabilités sur les marchés mondiaux, la voie la plus probable est celle d’une baisse.

EUR Protection de ses nouveaux gains. L’euro a trouvé un soutien grâce à des perspectives économiques américaines moins favorables, atteignant un sommet de huit mois plus tôt dans la semaine, stimulé par la demande de valeurs refuges et la liquidation des flux de positionnement. L’élan s’est rapidement essoufflé lorsque l’indice ISM et les inscriptions initiales au chômage aux États-Unis, plus élevés que prévu, ont apaisé les craintes d’un ralentissement brutal et imminent de l’économie américaine. La marge de baisse supplémentaire des rendements des bons du Trésor américain est limitée, mais le marché devrait adopter une position prudente concernant la paire EUR/USD avant la prochaine publication de l’IPC américain. Bien qu’un retour vers 1,10 $ reste possible, les perspectives tactiques globales pour les trois prochains mois restent défavorables pour l’euro. Les récents mouvements exagérés des taux américains commencent à se corriger, conduisant à une révision partielle des attentes d’assouplissement de la Fed. Cet ajustement présente certains risques d’inflation pour le dollar américain, bien qu’à un niveau structurellement inférieur à celui observé la semaine dernière. De plus, l’affaiblissement général des perspectives de croissance mondiale ne favorise pas l’euro procyclique. Les risques politiques en Europe assombrissent davantage les perspectives, exerçant potentiellement une pression sur l’euro.

GBP Stabilité fragilisée ; nouveau catalyseur haussier nécessaire. L’évolution récente des prix révèle que la livre sterling n’est pas immunisée face aux forces mondiales. L’agitation au Royaume-Uni ainsi que la perspective d’une hausse des impôts ont atténué l’euphorie post-électorale britannique et la livre sterling a ainsi effacé les gains observés depuis le vote qui a eu lieu début juillet. Bien sûr, les instabilités plus larges des marchés mondiaux ont également mis en lumière la sensibilité de la livre sterling procyclique au sentiment de risque, entraînant sa chute par rapport à ses homologues considérés comme des valeurs refuges. Par ailleurs, la devise britannique est la moins performante parmi ses pairs du G10 en août et a subi sa plus forte baisse sur deux semaines par rapport à l’euro depuis début 2023. Les différentiels de taux indiquaient une livre sterling trop tendue par rapport à l’euro ; ce n’est donc pas une surprise de voir la paire GBP/EUR réduire l’écart à la baisse pour s’échanger à une valeur plus juste proche de 1,17 €. Toutefois, les différentiels de taux à un an entre le Royaume-Uni et les États-Unis laissent entendre que la baisse de 3 % de la livre sterling par rapport au dollar depuis la mi-juillet semble excessive. En effet, la dynamique à la baisse a ralenti au niveau des moyennes mobiles à 100 et 200 jours, juste en dessous de la barre de 1,27 $. À l’avenir, la livre sterling a besoin d’un nouveau déclencheur positif pour reprendre son ascension depuis le premier semestre 2024 et les données sur l’inflation britannique de la semaine prochaine peuvent être ce catalyseur si les chiffres de l’indice de référence et des services entraînent une révision à la hausse belliciste en matière de taux de la BoE. Une amélioration durable de l’appétit pour le risque au niveau mondial pourrait également représenter un soulagement bienvenu pour la devise britannique.

CHF Statut de refuge qui compense les baisses de taux. La vague d’aversion au risque qui a déferlé sur les marchés au début de la semaine a accéléré la remontée de quatre semaines du franc suisse, la paire EUR/CHF ayant chuté de 7 % au cours de cette période et atteint son plus bas niveau de la décennie à près de 0,92. Le franc s’est apprécié par rapport à 90 % de ses pairs mondiaux depuis le début du mois, son attractivité en tant que valeur refuge compensant la perspective de nouvelles baisses de taux par la BNS. Mais la force du franc suscite des sollicitations auprès de la banque centrale pour quelle prenne davantage de mesures pour freiner ses gains afin d’éviter de nuire aux exportateurs et de mettre en danger la reprise économique. C’est plus facile à dire qu’à faire : si la volatilité des actifs croisés reste élevée, nous allons peut-être assister à des opérations de portage qui soutiennent le franc à faible rendement. De plus, bien que les investisseurs aient réduit leurs paris sur une réduction du franc depuis deux semaines consécutives, la position baissière globale est toujours proche de son plus haut niveau depuis 2007, ce qui suggère que le relâchement a encore de la marge. Néanmoins, dans le contexte d’une reprise timide du sentiment de risque, le franc qui est une valeur refuge a pour l’instant perdu une partie de ses gains récents, la paire EUR/CHF flirtant avec les 0,94.