Deux forces opposées, à savoir les politiques fiscale et monétaire, affectent les marchés des titres à revenu fixe et des changes. Ces derniers temps, ils contribuent à une certaine volatilité des échanges directionnels. C’est le marché des changes qui l’a emporté, ce qui a entraîné une chute du dollar américain pour la première fois depuis cinq semaines.

Un éventuel deuxième mandat de Donald Trump semble plus probable au vu du débat de la semaine dernière. Joe Biden pourrait bien se retirer de la compétition, Kamala Harris l’ayant dépassé dans les sondages visant à déterminer qui est le plus susceptible de représenter le parti démocrate.

Au Royaume-Uni, le parti travailliste revient au pouvoir après 14 ans dans le camp de l’opposition, en gagnant 412 sièges à la Chambre des communes, la plus importante majorité parlementaire depuis 25 ans.

L’économie commence à montrer des signes qu’elle subit le régime de taux d’intérêt élevés. Le marché du travail, quant à lui, retrouve son équilibre et la désinflation repart à la hausse, ce qui se répercute sur le climat des affaires. Les paris sur une réduction des taux sont à la hausse.

Cette semaine, Jerome Powell a averti que maintenir une position restrictive pendant trop longtemps posait le risque de causer des souffrances économiques inutilement, mais que réduire les taux trop tôt pourrait anéantir une grande partie des progrès réalisés pour atteindre l’objectif d’inflation, fixé à 2 %.

Le premier tour des élections législatives en France s’est soldé par une victoire du parti de Marine Le Pen devant l’alliance centriste d’Emmanuel Macron, mais avec moins de voix que prévu.

Cette fois encore, la semaine débutera dimanche, avec le second tour des élections législatives en France. Côté macroéconomie, les événements attendus sont le rapport sur l’IPC américain et les deux allocutions de Jerome Powell la semaine prochaine.

Macro mondiale

Suite aux élections, l’accent mis sur la politique devrait s’atténuer

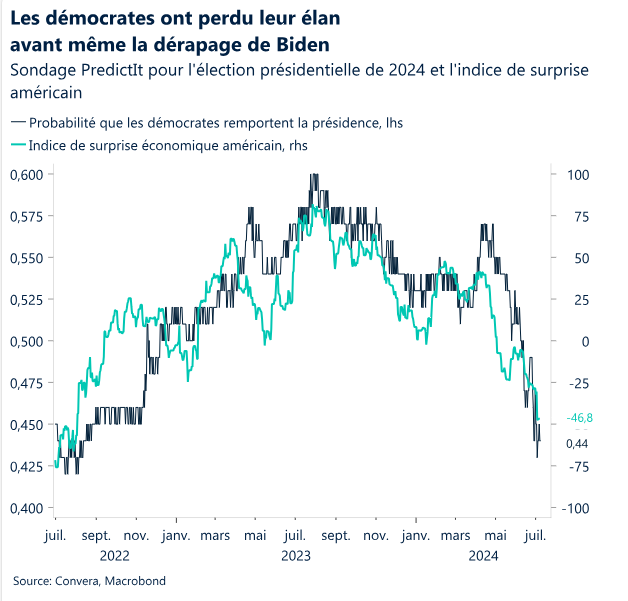

Joe Biden pourrait se retirer de la compétition. Même avant le débat présidentiel de la semaine dernière, les sondages étaient moins formels quant à une victoire des démocrates. Vers la mi-avril, selon le sondage PredictIt, la probabilité que Joe Biden remporte les élections était d’un peu moins de 60 %. Ce pourcentage a chuté, de même que les données macroéconomiques américaines, l’indice de surprise économique tombant à son plus bas niveau depuis 2022. En conséquence, les probabilités d’un deuxième mandat de Donald Trump, ainsi que les perspectives de politique fiscale expansionniste, ont été revues à la hausse suite au débat de la semaine dernière. Joe Biden pourrait bien se retirer de la compétition, Kamala Harris l’ayant dépassé dans les sondages visant à déterminer qui est le plus susceptible de représenter le parti démocrate.

Un retour à la macroéconomie est-il à prévoir une fois les élections terminées ? Au Royaume-Uni, le parti travailliste revient au pouvoir après 14 ans dans le camp de l’opposition, en gagnant 412 sièges à la Chambre des communes, la plus importante majorité parlementaire depuis 25 ans. Selon certains investisseurs, les actifs britanniques, y compris la livre sterling, constitueront un refuge dans les mois à venir. En effet, le climat politique des mois à venir s’annonce imprévisible, notamment en France et aux États-Unis. Toutefois, l’accent reste également mis sur les données macroéconomiques et les perspectives de politique monétaire. Nous pensons que la BoE sera plus clémente que ce qu’attendent les marchés (45 points de base) cette année, en commençant par une réduction en août.

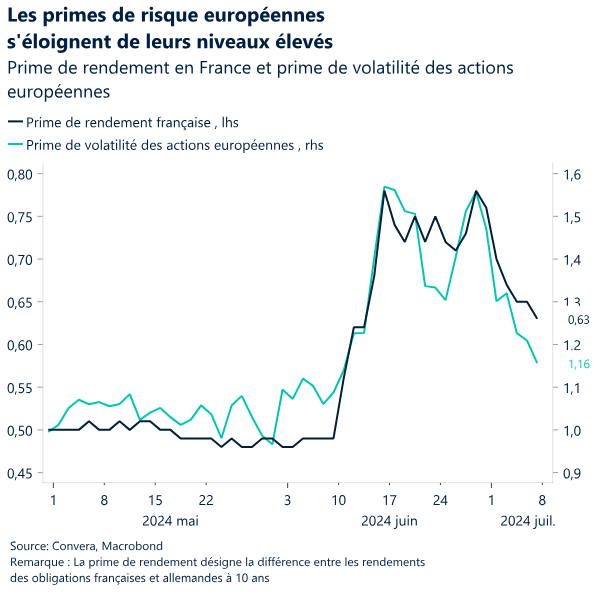

En France, les inquiétudes électorales s’apaisent. Le premier tour des élections législatives en France s’est soldé par une victoire du parti de Marine Le Pen devant l’alliance centriste d’Emmanuel Macron, mais avec moins de voix que prévu. L’apaisement des craintes concernant une majorité extrémiste au Parlement a entraîné une réduction du spread OAT-Bund à 10 ans, qui a atteint 67 points de base, contre 83 points de base fin juin. Dans le même temps, la volatilité implicite à 3 mois du CAC 40 est revenue à son niveau d’avant l’annonce des élections, et la prime de volatilité pour l’égalité européenne s’est également atténuée par rapport au pic de juin.

La croissance s’affaiblit. L’économie commence à montrer des signes qu’elle subit le régime de taux d’intérêt élevés. Le marché du travail, quant à lui, retrouve son équilibre et la désinflation repart à la hausse, ce qui se répercute sur le climat des affaires. La croissance du PIB a quelque peu ralenti, passant d’une moyenne de 3,75 % au second semestre 2023 à 1,70 % au premier trimestre de cette année. Le deuxième trimestre devrait voir le PIB augmenter de moins de 2 % (valeur annualisée). Cela a été mis en évidence par la hausse du taux de chômage, qui est passé de 4,0 % à 4,1 % en juin. La croissance de l’emploi a dépassé la fourchette prévue (entre 190 000 et 200 000), pour atteindre 206 000.

Une dichotomie sur le marché des devises. Deux forces opposées, à savoir les politiques fiscale et monétaire, affectent actuellement les marchés des titres à revenu fixe et des changes. Ces derniers temps, ils contribuent à une certaine volatilité des échanges directionnels. 1. Tous les candidats aux élections présidentielles américaines semblent être dans le vert fiscalement parlant. Aucune diminution du déficit budgétaire n’est à prévoir pour le moment. Les rendements des obligations d’État à long terme sont donc coincés entre expansion budgétaire (rendements plus élevés) et contraction monétaire (rendements plus faibles) au cours des prochains trimestres. 2. Une dichotomie semblable domine les perspectives du dollar américain. Le climat politique continue d’exercer une pression à la hausse sur la monnaie, tandis que le cycle d’assouplissement attendu de la Réserve fédérale pourrait avoir l’effet inverse. C’est le marché des changes qui l’a emporté. En conséquence, le dollar américain a connu sa plus mauvaise semaine depuis neuf semaines.

Points de vue sur le marché des changes

Un bras de fer entre climat politique et règlements

USD : En baisse suite à cause des données faibles. Le dollar américain a subi sa première baisse hebdomadaire depuis cinq semaines. La cause : une série de données économiques américaines plus faibles que prévu, en particulier dans le secteur des services, ont renforcé les arguments en faveur d’une réduction des taux d’intérêt de la Fed en septembre. Le billet vert est confronté à une volatilité élevée dans les deux sens, alors que les traders doivent jongler entre les probabilités croissantes d’un deuxième mandat de Donald Trump (hausse du dollar à court terme) et d’une réduction des taux de la part de la Fed (baisse du dollar). Cette dernière hypothèse pourrait s’avérer plus significative si les marchés monétaires commençaient à intégrer davantage d’assouplissements, en supposant que la tendance désinflationniste persiste, que l’économie se refroidisse et que le marché du travail se détende. Les rendements américains, qui flirtent avec leurs résultats les plus bas depuis un mois, devraient continuer à baisser avec le dollar. Toutefois, jusqu’à ce que la Fed commence à calmer son jeu et que les tensions politiques disparaissent, l’attrait du dollar américain pour les titres à haut rendement et sa valeur refuge pourrait le maintenir fort plus longtemps.

EUR : meilleure performance de 2024. Au début de la semaine, l’euro a connu une brève remontée en raison d’une réduction partielle des risques perçus associés à une victoire de la gauche aux élections françaises et à une avance plus faible du Rassemblement national (RN) à l’issue du premier tour des élections législatives en France. Le resserrement des spreads OAT-Bund et la baisse de la volatilité implicite des marchés boursiers européens ont propulsé l’indice de l’euro vers sa meilleure performance hebdomadaire depuis la mi-novembre, grâce à des gains significatifs contre les devises refuges, à savoir l’USD (+1,1 %), le CHF (+1,1 %) et le JPY (+1,0 %). La paire EUR/USD a réalisé sa meilleure performance hebdomadaire de 2024, profitant de la faiblesse du dollar américain due à une série de données économiques décevantes, ce qui a eu pour effet de réduire la partie avant de la courbe des rendements des obligations souveraines DE-US à un plus bas de près de quatre semaines. Nous nous attendons à ce que l’euro se renforce davantage si les résultats du second tour éliminent le risque résiduel d’une majorité RN. Toutefois, indépendamment des résultats dudit second tour, l’incertitude politique restera élevée pendant un certain temps, ce qui pourrait peser sur les données économiques molles de la zone euro qui avaient montré des signes d’amélioration.

GBP : prise des élections à bras-le-corps. Au cours du premier semestre, la livre sterling a progressé par rapport à tous les autres pays du G10, notamment de près de 12 % par rapport au JPY, de 5,6 % par rapport au CHF et de 2,3 % par rapport à l’EUR, tout en se renforçant légèrement par rapport à l’USD. Les élections générales britanniques n’ont pas modifié ce tableau. Les actifs britanniques, y compris la livre sterling, n’ont guère bronché, ce qui signifie que les investisseurs sont relativement optimistes quant aux perspectives économiques et politiques du Royaume-Uni sous l’égide d’un nouveau parti au pouvoir. La victoire du Parti travailliste était attendue, tout comme la réaction discrète du marché, avec des indicateurs de volatilité de la GBP modérés. La trajectoire à long terme de la livre sterling pourrait être favorable si des relations commerciales plus étroites sont établies avec l’UE, ce qui réduirait la prime de Brexit de la monnaie (la paire GBP/USD est toujours en baisse de 15 % par rapport au moment où le Royaume-Uni a voté en faveur de la sortie de l’UE). Mais le succès du parti d’extrême droite Reform UK pourrait sans doute freiner l’enthousiasme autour de ce discours. À court terme, c’est l’évolution des taux d’intérêt qui déterminera l’orientation de la livre sterling, et nous pensons, comme les marchés, qu’une baisse des taux de la BoE en août se profile. Cela pourrait retarder les tentatives de la livre sterling de repasser au-dessus de 1,30 USD, un niveau clé sous lequel elle est restée pendant 250 jours consécutifs.

CHF : forces opposées en mouvement. Le franc suisse a atteint son plus bas niveau en un mois par rapport à l’USD et à l’EUR après que les données sur l’inflation nationale ont montré que les prix à la consommation ont augmenté de 1,3 % en glissement annuel en juin, soit un résultat inférieur à la prévision médiane de 1,4 %. Cette baisse surprise conforte la Banque nationale suisse (BNS) dans sa décision d’abaisser ses taux lors de sa dernière réunion. Les deux baisses de taux de la banque centrale depuis le début de l’année ont déjà placé son taux directeur réel en territoire négatif, ce qui a joué un rôle majeur dans la détérioration du franc d’environ 6 % et 5 % par rapport au dollar et à l’euro, respectivement, au premier semestre. Le franc s’est toutefois fortement redressé le mois dernier grâce à des flux de valeurs refuges dans le contexte d’une augmentation du risque politique en Europe. Ainsi, deux forces opposées sont en mouvement : la demande de valeurs refuges (CHF haussier) contre une BNS conciliante (CHF baissier), bien que la première puisse en fait soutenir la seconde par sa contribution à la modération de l’inflation. À court terme, le sort du franc pourrait être dominé par les élections françaises, bien que la volatilité implicite sur un mois soit en baisse depuis 11 jours pour la paire EUR/CHF, sa plus longue série de pertes depuis le mois de novembre.