Die Anzeichen mehren sich, dass die US-Wirtschaft an Dynamik verliert, da die in dieser Woche eingehenden Daten in allen Hinsichten negativ überraschten. Die politischen Turbulenzen in Europa, der Aufstieg von Trump in den Umfragen und die Schwäche der asiatischen Währungen trugen jedoch zur Attraktivität des Dollars bei.

Die Wirtschaft des Vereinigten Königreichs wuchs unter allen G7-Volkswirtschaften im ersten Quartal am schnellsten. Kurz vor den Parlamentswahlen am 4. Juli erhöhte das ONS seine frühere Schätzung des Wachstums im ersten Quartal von 0,6 % auf 0,7 %.

Der zunehmende Zinssatzunterschied zwischen den USA und China übt einen Aufwärtsdruck auf das Währungspaar USD/CNY aus, da sich die Renditen langfristiger chinesischer Anleihen weiter nach unten in Richtung auf Zwei-Jahrzehnte-Tiefs entwickeln. Das Währungspaar USD/JPY erreichte den höchsten Stand seit 1986 und durchbrach die Marke von 161 JPY.

Die Ergebnisse wichtiger Umfragen für die Eurozone und Deutschland blieben in diesem Monat hinter den Erwartungen zurück. Dies deutet darauf hin, dass der Weg zur Erholung weiter steinig bleibt. Am Sonntag beginnen die zweistufigen Wahlen in Frankreich, bei denen über das nächste Parlament entschieden wird.

Der US-Dollar hat den vierten wöchentlichen Anstieg in Folge im Blick, während die Devisenmärkte zwischen Politik und Geldpolitik abwägen. Bei der ersten US-Präsidentschaftsdebatte stiegen die Chancen für einen Sieg Trumps auf bis zu 65 %.

Die erneut einsetzende Risikoaversion auf den Finanzmärkten setzte den Möglichkeiten des Euro Grenzen, die jüngsten politisch bedingten Verluste wieder auszugleichen. Der Euro-Index ist im Jahr 2024 bisher um 0,7 % gesunken.

Die kommende Woche wird eine wichtige Woche für die Märkte werden. Neben den politischen Entwicklungen im Vereinigten Königreich und in Frankreich werden auch die Inflationsdaten aus Europa, die PMIs und der Arbeitsmarktbericht aus den USA sowie wichtige Umfragen in China und Japan beobachtet werden.

Globale Makrodaten

Politik bestimmt die Märkte

Verlangsamung der Konjunktur. Die Anzeichen mehren sich, dass die US-Wirtschaft an Dynamik verliert, da die in dieser Woche eingehenden Daten in allen Hinsichten negativ überraschten. Das nachlassende Verbrauchervertrauen, regionale PMI-Umfragen der Fed, die steigende Zahl von Erstanträgen auf Arbeitslosenunterstützung und der Rückgang bei anstehenden Eigenheimverkäufen auf ein Rekordtief haben den US-Überraschungsindex auf den niedrigsten Stand seit Mitte 2022 gedrückt.

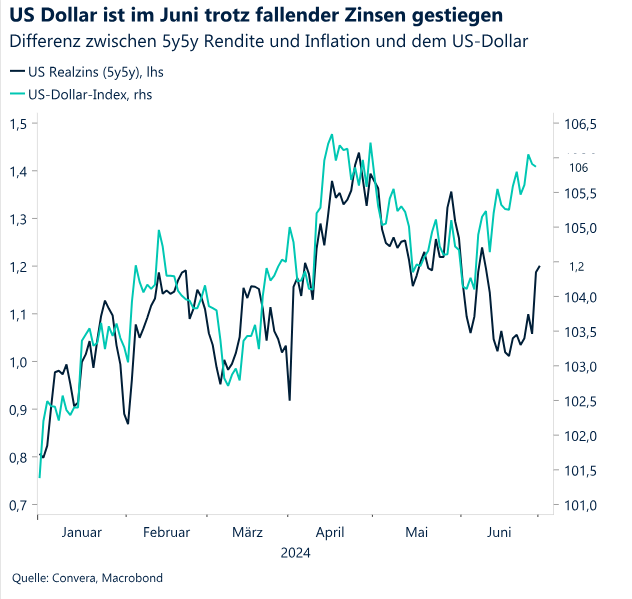

Politik stützt den Dollar. Der US-Dollar-Index tendierte weiter langsam nach oben, obwohl sowohl die nominalen als auch die realen Renditen im Juni gefallen waren und die Makrodaten enttäuschten. Die politischen Turbulenzen in Europa und die Schwäche asiatischer Währungen trugen jedoch zur Attraktivität des Dollars bei, da in den nächsten Tagen sowohl in Frankreich als auch im Vereinigten Königreich Parlamentswahlen anstehen. Der globale Desinflationstrend müsste sich fortsetzen und die Politik müsste ihren Platz im Rampenlicht verlieren, bevor die Währung einen Teil ihrer bisherigen Gewinne in diesem Jahr wieder abgibt.

Die Folgen für Biden. Anleger verfolgten mit großer Aufmerksamkeit am Freitag in den frühen asiatischen Morgenstunden die erste US-Präsidentschaftsdebatte zwischen dem demokratischen Präsidenten Joe Biden und seinem republikanischen Rivalen Donald Trump im Vorfeld der US-Wahlen im November. Nach der Debatte stiegen die Chancen für Trump auf über 65 %, was Aufwärtsrisiken bei der Inflation bedeuten könnte. Dies würde bedeuten, dass die Federal Reserve die Zinsen länger hoch hält, die Renditen von US-Staatsanleihen hoch bleiben und der US-Dollar stabil bleibt.

Währungsschwäche in Asien. Der zunehmende Zinssatzunterschied zwischen den USA und China übt einen Aufwärtsdruck auf das Währungspaar USD/CNY aus, da sich die Renditen langfristiger chinesischer Anleihen weiter nach unten in Richtung auf Zwei-Jahrzehnte-Tiefs entwickeln. Die geldpolitischen Entscheidungsträger bewegen sich auf einem schmalen Grat zwischen der Stimulierung der Wirtschaft und der Beobachtung der Yuan-Abwertung sowie einer exzessiven Rallye auf dem inländischen Anleihemarkt. Das Währungspaar USD/JPY erreichte indessen den höchsten Stand seit 1986 und durchbrach die Marke von 161 JPY.

Die nächste Woche. Das erste Halbjahr endet wahrscheinlich mit Allzeithochs für Aktienkurse in den USA und Japan und politische Risiken dürften erneut im Vordergrund stehen. Anleger werden die Wahlen in Frankreich am Sonntag und im Vereinigten Königreich am Donnerstag mit großer Aufmerksamkeit verfolgen. Kurzfristige implizite Währungsvolatilitäten sind in letzter Zeit gestiegen, um der Unsicherheit im Zusammenhang mit den bevorstehenden politischen Ereignissen Rechnung zu tragen.

FX-Perspektiven

Beeinträchtigung asiatischer Währungen durch den starken Dollar

USD Starke Woche, starker Monat und starkes Quartal. Der US-Dollar hat den vierten wöchentlichen Anstieg in Folge im Blick, während die Devisenmärkte zwischen Politik und Geldpolitik abwägen. Nach der ersten US-Präsidentschaftsdebatte stiegen die Chancen für einen Sieg von Trump auf bis zu 65 %. Dies könnte Aufwärtsrisiken bei der Inflation bedeuten und damit dazu führen, dass die Fed die Zinsen länger hoch hält. Obwohl der US-Dollar-Index zwei Quartale in Folge zugelegt hat und um mehr als 4 % gestiegen ist, liegt er immer noch rund 7 % unter dem Höchststand von 2022. Es stellt sich jedoch die Frage, wie viel Spielraum tatsächlich besteht, diese Lücke zu schließen. Trotz des Rückgangs sowohl der nominalen als auch der realen Renditen im Juni setzte der Dollar seinen langsamen Aufwärtstrend fort. Darüber hinaus mehren sich die Anzeichen, dass die US-Wirtschaft an Dynamik verliert, da die in dieser Woche eingehenden Daten in allen Hinsichten negativ überrascht haben. Die makroökonomische und renditebasierte Unterstützung, von der die US-Währung den größten Teil dieses Jahres profitierte, lässt allmählich nach. Daher ist derzeit vor dem Hintergrund der politischen Turbulenzen in Europa und der Schwäche asiatischer Währungen seine Attraktivität als sicherer Hafen der wichtigere Faktor. Der globale Desinflationstrend müsste sich fortsetzen und die Politik müsste ihren Platz im Rampenlicht verlieren, bevor der USD einen Teil ihrer bisherigen Gewinne im Jahr 2024 wieder abgibt.

EUR Euro weiter unter Druck. Die erneut einsetzende Risikoaversion auf den Finanzmärkten setzte den Möglichkeiten des Euro Grenzen, die jüngsten politisch bedingten Verluste wieder auszugleichen. Der Euro-Index ist im Jahr 2024 bisher um 0,7 % gesunken, wird jedoch weiter durch Gewinne von beinahe 10 % gegenüber dem Yen gestützt. Das Währungspaar EUR/USD schloss das 2. Quartal mit einem Verlust von 0,5 % ab. Dadurch erhöhte sich der Verlust seit Jahresbeginn auf 3,2 %. Die bevorstehende zweite Runde der Parlamentswahlen in Frankreich und der vorläufige Inflationsbericht für die Eurozone werden die wichtigsten Ereignisse innerhalb der EU sein, die die Richtung des Euro bestimmen. Wenn es nicht zu einer deutlichen Verschlechterung bei den Wirtschaftsdaten aus den USA kommt, gehen die kurzfristigen Risiken zu Lasten der Gemeinschaftswährung. Die kurzfristige Stimmung gegenüber dem Euro im Vergleich zu allen G10-Pendants außer NOK und SEK ist pessimistisch. Die Nachfrage nach Absicherungen für das Währungspaar EUR/USD liegt bei einem 15-Monats-Hoch, da sich Anleger beeilen, sich gegen mögliche negative Euro-Bewegungen abzusichern. Aus technischer Sicht wird das Währungspaar EUR/USD weiter durch den 100-Wochen-SMA bei 1,0665 USD gestützt. Sollte dieser Wert jedoch überschritten werden, könnte das Währungspaar die Tiefststände von 2024 um 1,06 USD herum testen.

GBP Harter Monat im Vorfeld der Wahlen im Vereinigten Königreich. Das britische Pfund hat im Juni gegenüber weniger als 30 % einer Gruppe von 50 Währungen weltweit an Wert gewonnen, die schlechteste monatliche Performance seit September 2023. Dennoch ist dies im Jahr 2024 die bisher beste Performance einer G10-Währung nach dem USD. Im zweiten Quartal erreichte das Währungspaar GBP/USD einen Tiefstand von 1,23 USD, wurde jedoch durch den gleitenden 100-Wochen-Durchschnitt gestützt. Anschließend stieg es wieder auf den 200-Wochen-Durchschnitt, der in den letzten zwölf Monaten im Bereich von 1,2850 USD bis 1,29 USD lag. Dem Pfund Sterling fehlt es vor den bevorstehenden Parlamentswahlen im Vereinigten Königreich an richtungsweisenden Impulsen. In diesem Umfeld, das von einer niedrigen Volatilität geprägt wird, bleibt das Pfund aufgrund seines hohen Renditevorteils eine attraktive Währung, insbesondere gegenüber Währungen wie dem Euro. Auch wenn die realen Zinsunterschiede auf eine Überbewertung des Pfunds hindeuten, hat sich das Währungspaar GBP/EUR über den längsten Zeitraum seit 2022 oberhalb von 1,18 EUR gehalten. Aufgrund der anhaltenden politischen Risiken in Europa könnte das Währungspaar bald neue 2-Jahres-Hochs erreichen. Aus einem breiteren Blickwinkel betrachtet, flirtet das Währungspaar GBP/USD mit dem oberen Ende einer langfristig absteigenden Entwicklung, die seit 2014 besteht. Wir stellen uns die Frage, ob ein Gewinn der Mehrheit durch die Labour Party dazu beitragen könnte, das Währungspaar wieder auf 1,30 USD zu führen, wenn auch langsam. Optionshändler wetten allerdings nicht darauf, dass diese Wahlen große Wirkung zeigen. Die implizite 1-wöchige Volatilität für das Währungspaar GBP/USD liegt deutlich unter dem Durchschnitt für das Jahr 2024.

CHF Auftrieb, bis das politische Risiko nachlässt. Wie erwartet, gelang es der Schweizerischen Nationalbank (SNB) nicht, mit ihrer Zinssenkung in der vergangenen Woche den Anstieg des Franken im Juni nachhaltig umzukehren. Die SNB ist nicht die einzige Zentralbank, die ihre Geldpolitik lockert, und die Attraktivität des Franken als sicherer Hafen für Anleger, die in Europa investieren möchten, wird wahrscheinlich bis zum Nachlassen der politischen Unsicherheit in Frankreich anhalten. Dies hat zum stärksten monatlichen Rückgang für das Währungspaar EUR/CHF seit Dezember 2023 und zum vierten Quartalsrückgang in fünf Quartalen geführt. Die Entwicklung des Währungspaars EUR/CHF zu Beginn des Jahres orientierte sich weitgehend am Verhältnis zwischen den Zinspolitiken der EZB und der SNB. Im Mai erreichte das Währungspaar beinahe Parität. Doch der plötzliche Anstieg bei der Nachfrage nach sicheren Anlagen sorgte dafür, dass das Währungspaar im Juni um 3,4 % zurück in den zentralen Bereich des 6-jährigen Abwärtstrendkanals fiel und die Marke von 0,95 CHF testete. Weitere Gewinne des Franken können kurzfristig nicht ausgeschlossen werden. Belege hierfür sind einwöchige Risk Reversals für das Währungspaar EUR/CHF, die bei beinahe 150 Basispunkten gehandelt werden, Puts statt Calls und die pessimistischste Stimmung gegenüber dem Euro im Vergleich zum Franken seit März 2022.