Der US-Aktienindex konnte jetzt in zehn der letzten elf Börsenwochen zulegen. Seit Oktober 2023 verzeichnete der S&P 500 lediglich 14 negative Wochen. Dies zeigt den Umfang der Kapitalzuflüsse in Aktien.

Robuste Zahlen zu den Einzelhandelsumsätzen und eine niedriger als erwartet ausgefallene Zahl von Erstanträgen auf Arbeitslosenunterstützung stützen weiter die Annahme einer sanften Landung für die USA. Die wirtschaftliche Dynamik nimmt zu und die Verbraucher scheinen über zusätzlichen Spielraum für Ausgaben zu verfügen.

Der Aufstieg von Donald Trump auf den Wettmärkten hat den US-Aktien und dem US-Dollar zusätzlichen Rückenwind verliehen. Polymarket zufolge liegt Trump jetzt in allen sieben Swing States vorne. Die Umfragen deuten jedoch weiter auf ein enges Rennen hin, dessen Ausgang nicht vorhergesagt werden kann.

Die Europäische Zentralbank senkte den Leitzins zum dritten Mal in diesem Jahr um 25 Basispunkte und öffnete die Tür für eine weitere geldpolitische Lockerung im Dezember. Dies würde den Einlagenzins auf 3 % drücken und damit genau 100 Basispunkte unter dem Höchststand liegen.

Die britische Gesamtinflation ist zum ersten Mal seit drei Jahren unter das Ziel von 2 % gefallen, das sich die Bank of England (BoE) gesetzt hat. Der Wert von 1,7 % für den September lag unter der Prognose von 1,9 % und unter dem Wert von 2,2 % für den Vormonat. Händler preisen nun nur knapp unter zwei Zinssenkungen für den Rest des Jahres 2024 ein.

Anleger analysieren weiter die aktuellen Makrodaten, um die Auswirkungen der Hurrikane Helen und Milton auf die Wirtschaft zu bewerten. Ein wichtiger Indikator, der nächste Woche beachtet werden sollte, ist der regionale Ausblick der Fed (Beige Book).

Globale Makrodaten

Märkte bereiten sich auf Trump 2.0 vor

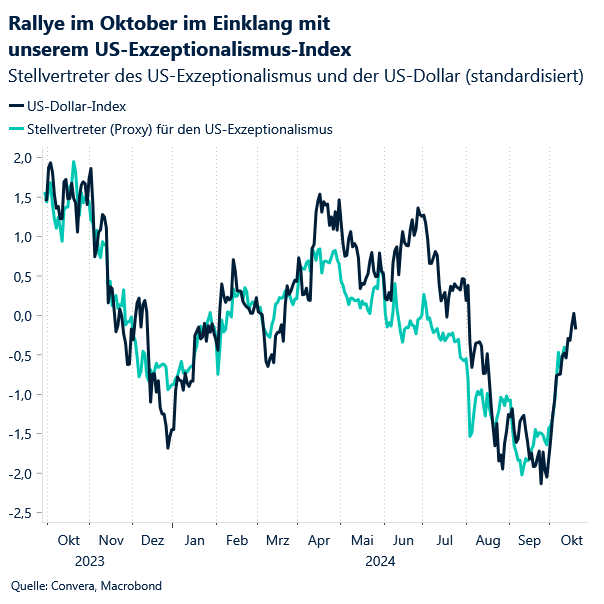

Die USA setzen ihren Weg fort. Die außergewöhnliche Stellung der USA stellte für den Großteil des Jahres 2024 das beherrschende Thema dar und stützte den US-Dollar, die Renditen und die Aktienkurse. Gestern erreichte der US-Dollar nach der Veröffentlichung eines soliden Berichts zum US-Einzelhandel neue 11-Wochen-Höchststände, während die Aktienkurse stiegen und die Anleihen fielen. Auch die Zahl der Anträge auf Arbeitslosenunterstützung ging um 19.000 auf 241.000 zurück, nachdem sie in der Woche zuvor aufgrund der Hurrikane stark angestiegen war. Die US-Wirtschaft wirkt robust, sodass die Federal Reserve (Fed) die Zinsen wahrscheinlich vorsichtig senken wird.

Euro-Pessimisten im Aufwind. Der Euro setzte nach besser als erwartet ausgefallenen US-Daten und einer leicht gemäßigten EZB-Sitzung seinen dreiwöchigen Abwärtstrend fort. Dies sind zwei hervorragende Beispiele für Faktoren, die sich in jüngster Zeit zum Nachteil des Euros verschoben haben. Der anfängliche Anstieg des Währungspaars EUR/USD von 1,07 USD auf 1,12 USD zwischen Mai und September war ausschließlich darauf zurückzuführen, dass die US-Wirtschaft an Dynamik verlor und davon ausgegangen wurde, dass die Europäische Zentralbank den Leitzins nicht so aggressiv senken würde wie die Federal Reserve. Beide Thesen haben in den letzten Wochen ihre Anhänger verloren.

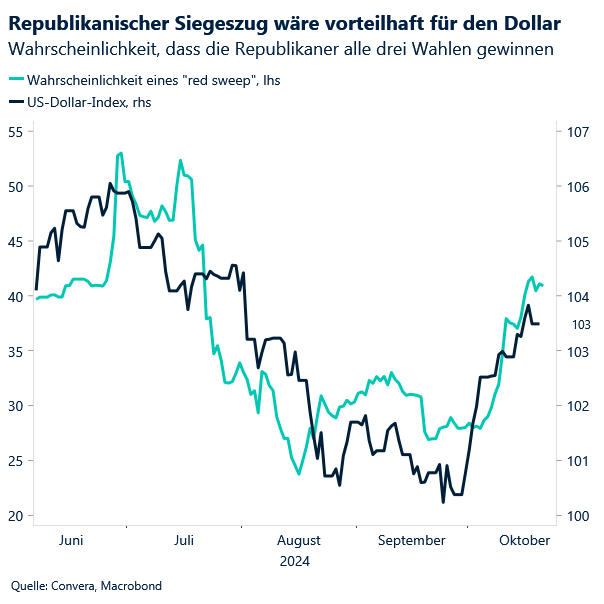

Der Trump-Trade ist zurück. In den Umfragen in den sieben Swing States hat Trump zum ersten Mal die Führung übernommen, seit Kamala Harris Präsidentschaftskandidatin wurde. Die Zahlen liegen jedoch weiter innerhalb der Fehlertoleranz und das Rennen ist unglaublich eng: Lediglich 0,34 Prozentpunkte trennen Trump und Harris. Die Konsistenz der Entwicklung und die Tatsache, dass sie ausschließlich in Richtung von Trump erfolgt, bereitet den Demokraten jedoch Sorge. Auch die Finanzmärkte reagieren. Ein Sieg von Trump gilt als inflationsfördernd, wird sich auf den globalen Handel auswirken und Zinssenkungen durch die Fed potenziell Grenzen setzen. Dies bedeutet höhere Renditen, (kurzfristig) einen stärkeren US-Dollar sowie einen Anstieg bei Aktienkursen und Kryptowährungen.

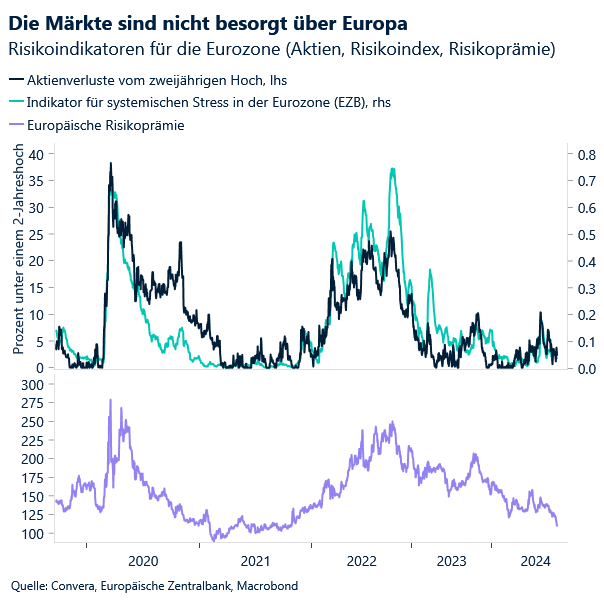

EZB setzt nicht alles auf eine Karte. Die gestrige Zinssenkung der EZB um 25 Basispunkte wurde mit Spannung erwartet und vorher unmissverständlich angekündigt. Die Zentralbank unter Christine Lagarde verlässt sich weiter auf die Daten und legt ihre Geldpolitik von Sitzung zu Sitzung fest. Allerdings nehmen die Abwärtsrisiken hinsichtlich der Inflation zu, was weitere geldpolitische Lockerungen möglich macht. Die Märkte gehen derzeit mit einer Wahrscheinlichkeit von 20 % davon aus, dass im Dezember eine Senkung um einen halben Prozentpunkt erfolgt. Auch wenn dies möglich erscheint, werden die bevorstehenden Entwicklungen unserer Meinung nach keine großen Zinssenkungen begründen. Das erste Argument basiert auf der Annahme, dass der Lockerungszyklus bereits in vollem Gange ist. Eine Kürzung um mehr als die üblichen 25 Basispunkte würde bedeuten, dass die geldpolitischen Entscheidungsträger vorher einen Fehler gemacht haben. Zweitens waren die Wirtschaftsdaten in letzter Zeit zwar nicht herausragend, zeigten jedoch eine gewisse Aufwärtstendenz. Die Stimmung in Deutschland und die Industrieproduktion in der Eurozone überraschten diese Woche auf der negativen Seite. Darüber hinaus bedeutet das Fehlen einer systemischen Volatilität über alle Anlageklassen hinweg, dass sich die EZB auf die Wirtschaft statt auf die Finanzmärkte konzentrieren kann.

FX-Perspektiven

Veränderungen in der Zentralbankenhierarchie

USD: Zu viel Rückenwind. Trotz eines kurzfristigen Rückgangs zu Beginn dieser Woche aufgrund der abnehmenden Spannungen im Nahen Osten und eines Rückgangs der Ölpreise um 5 % hat der US-Dollar-Index wieder ein neues 11-Wochen-Hoch erreicht. Der US-Dollar ist in letzter Zeit auch aufgrund der steigenden Wahrscheinlichkeit eines Sieges von Donald Trump bei den US-Wahlen in nur drei Wochen stärker geworden. In den Umfragen in den sieben Swing States hat Trump zum ersten Mal die Führung übernommen, seit Kamala Harris Präsidentschaftskandidatin wurde. Auch die Finanzmärkte reagieren. Ein Sieg von Trump gilt als inflationsfördernd, wird sich auf den globalen Handel auswirken und Zinssenkungen durch die Fed potenziell Grenzen setzen. Dies bedeutet höhere Renditen, (kurzfristig) einen stärkeren US-Dollar sowie einen Anstieg bei Aktienkursen und Kryptowährungen. Der Greenback konnte daher von stärkeren Wirtschaftsdaten, nachlassenden Wetten auf eine Lockerung der Zinssätze durch die Fed und zunehmenden politischen Unsicherheiten profitieren. Der DXY ist nun im Jahresvergleich zum ersten Mal seit beinahe zwei Monaten wieder über 2 % gestiegen; der Index stieg in 13 der letzten 15 Börsentage.

EUR: EZB jetzt „äußerst gemäßigt“. Der Euro gab im Wochenverlauf nach, da die Unsicherheiten hinsichtlich der US-Wahlen dem Greenback Auftrieb verliehen und das Währungspaar EUR/USD unter Druck gesetzt haben. Die Einheitswährung wurde darüber hinaus durch eine weitere Zinssenkung der Europäischen Zentralbank belastet. Die EZB senkte den Einlagenzins in einem allgemein erwarteten Schritt um 25 Basispunkte auf 3,25 %. Die EZB-Präsidentin Christine Lagarde stellte fest, dass das Wachstum schwächer als erwartet ausgefallen sei, und schätzte die Lage der europäischen Wirtschaft pessimistisch ein. Dies löste an den Märkten Spekulationen aus, dass die EZB die Zinsen weiter senken müsse. Nach der Entscheidung der EZB haben sich die globalen Geldmärkte neu positioniert. In der Eurozone wird nun mit einer stärkeren Zinssenkung gerechnet als in den USA oder im Vereinigten Königreich. Die Finanzmärkte erwarten nun von der EZB Zinssenkungen um mehr als 175 Basispunkte in den nächsten 12 Monaten. Der Euro notierte im Vergleich zu den meisten anderen G10-Märkten schwächer, mit Ausnahme der skandinavischen Währungen. Technisch gesehen ist die Abwärtsbewegung des Währungspaars EUR/USD nun ausgereizt und der Relative Strength Index signalisiert einen Überverkauf. Die Obergrenze dürfte bei 1,0900 liegen, die Untergrenze bei 1,0800. Was zukünftige Entwicklungen betrifft, werden am Donnerstag wichtige PMI-Aktivitätswerte für den Fertigungs- und Dienstleistungssektor und am Freitag der deutsche Ifo-Geschäftsklima-Index veröffentlicht.

GBP: Marke von 1,30 USD gibt nach. Das Währungspaar GBP/USD fiel zum ersten Mal seit August unter die Marke von 1,30 USD, nachdem die Daten zeigten, dass sich das Lohnwachstum und die Inflation im Vereinigten Königreich weiter abkühlen. Dies führte zu einem Anstieg der Wetten auf eine Zinssenkung durch die BoE. Die Swap-Differenzen zwischen dem Vereinigten Königreich und den USA setzten den Rückgang fort. Einige robuste Zahlen zu den Einzelhandelsumsätzen im Vereinigten Königreich federten den Rückgang jedoch ab. Unterdessen liegt die implizite einmonatige Volatilität des Währungspaars GBP/USD angesichts der bevorstehenden US-Wahlen und Zentralbanksitzungen weiter nahe dem Höchststand von 2024. Bei Betrachtung der saisonalen Trends zeigt sich, dass die Volatilität bis zum Jahresende tendenziell hoch bleiben wird, insbesondere aufgrund der Wahlen in den USA. Der Optionsmarkt hilft, die Stimmung an den Devisenmärkten zu verstehen. Da sich die Risikoumkehrungen für das Währungspaar GBP/USD auf 1-Wochen- und 1-Monats-Basis erneut im negativen Bereich befinden, besteht eine Tendenz zur Absicherung gegen weitere Rückgänge des GBP bzw. eine zunehmende Stärke des USD. Das Unterstützungsniveau für den gleitenden 100-Tage-Durchschnitt bei 1,2954 USD ist unser nächstes Abwärtsziel, jenseits dessen der 200-Wochen-Durchschnitt bei 1,2844 USD und der 200-Tage-Durchschnitt bei 1,2794 USD in den Fokus rücken.

CHF: Optimismus vor den US-Wahlen. Weniger als drei Wochen vor den US-Wahlen könnten die gestiegenen Unsicherheiten zu einer Wiederbelebung der Zuflüsse in die Safe-Haven-Währung führen. Darüber hinaus verschafft die überdurchschnittliche Wirtschaftsleistung der Schweiz im Vergleich zu den Ländern der Eurozone dem Franken derzeit einen zusätzlichen Vorteil. Auch wenn die SNB im März mit einer geldpolitischen Lockerung begann und den Leitzins um insgesamt 75 Basispunkte auf 1 % senkte, sind die Währungspaare EUR/CHF und USD/CHF seit Beginn des Zyklus um mehr als 3 % bzw. 4 % gefallen. Tatsächlich ist das Währungspaar EUR/CHF seit dem Höchststand im Mai von über 0,99 um ungefähr 5,25 % gefallen. Ein weiterer kurzfristiger Rückgang in Richtung 0,93 bis 0,92 ist jedoch möglich. Allerdings bleiben Fragen hinsichtlich der Toleranz der SNB gegenüber einem stärkeren Franken. Auch wenn Deviseninterventionen immer eine Option sind, könnten zunächst weitere Zinssenkungen das Mittel der Wahl darstellen, wobei im Dezember eine Senkung um 25 Basispunkte wahrscheinlich ist. Dies könnte den renditegestützten Optimismus hinsichtlich des Franken schwächen. Da die SNB jedoch nicht die einzige Notenbank ist, die Lockerungen verfolgt, könnten sich die pessimistischen Einflüsse auf den Franken in Grenzen halten, wenn sich die relative Renditedifferenz nicht zu sehr verändert. Dies gilt insbesondere, da Investitionen in den Franken geeignete Absicherungen gegen die sich abzeichnenden geopolitischen Entwicklungen darstellen.