3月までの3ヵ月間、米国の経済活動は1.6%の期待外れに 終わった。 しかし、物価上昇率(PCE)は予想を大幅に上回り、3.4%の予想を上回る3.7%の伸びとなった。

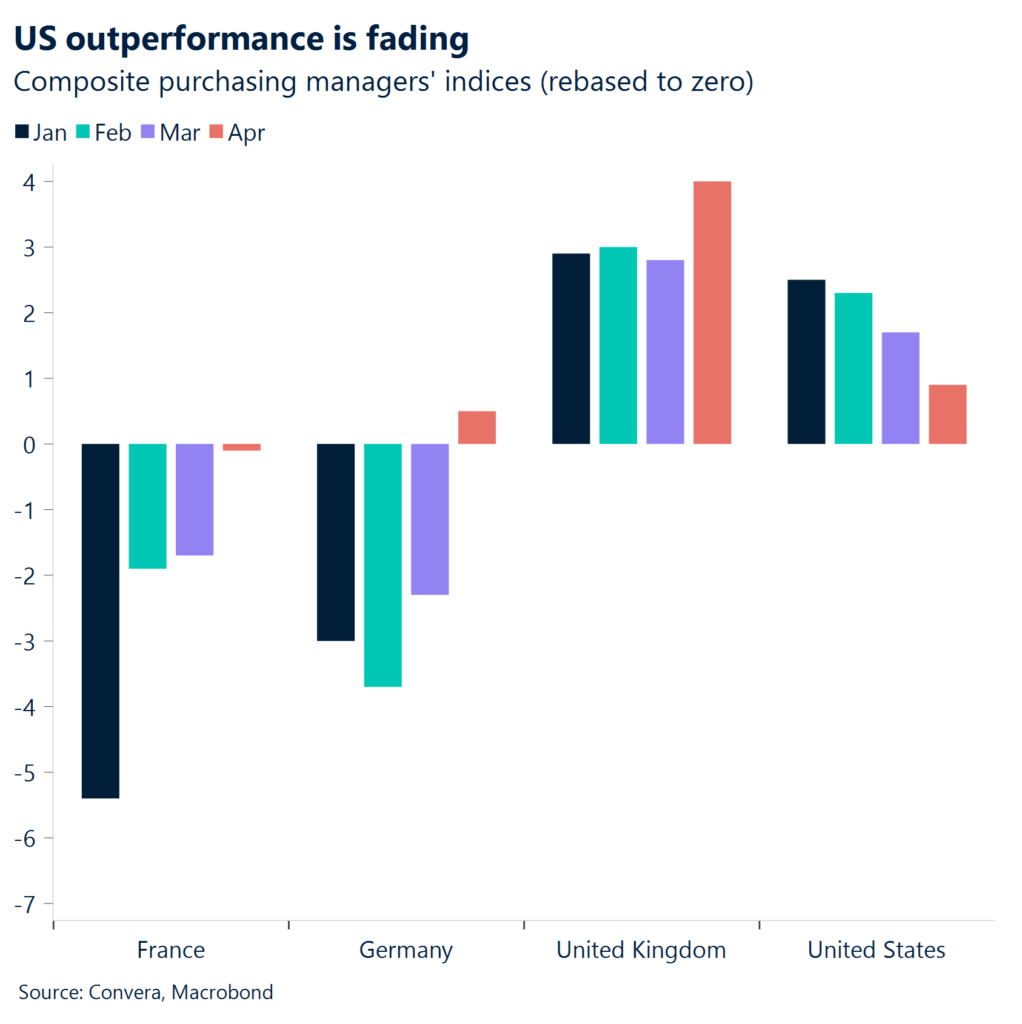

米国PMI速報値は50.9に低下し、他の指標が示唆するほど米国経済が「例外的」ではない可能性を示唆した。 同指数はユーロ圏で51.4、英国で54.0に上昇し、収束を示唆した。

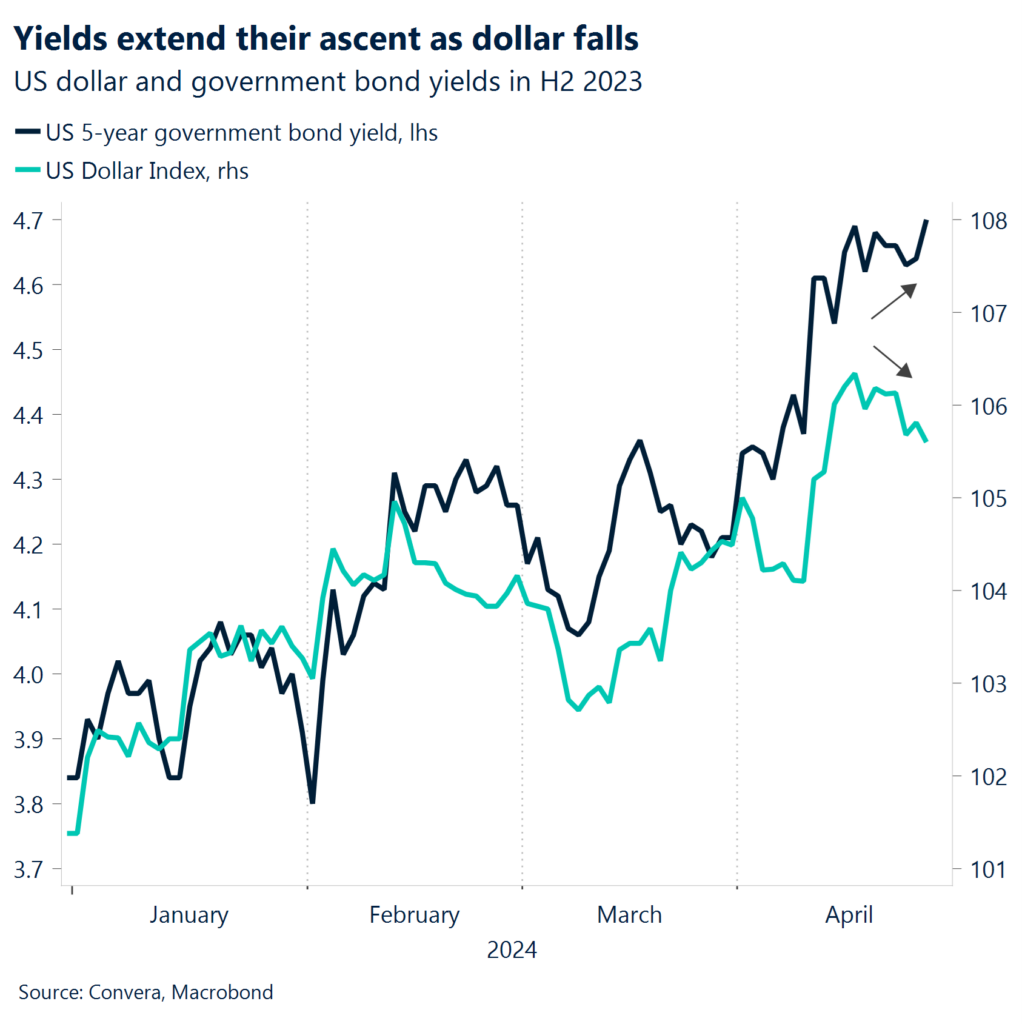

市場はGDP-PCEをそれほど気にしていないようで、弱い米PMIと薄れゆく地政学的リスクが基調となった。 利回りが上昇を続けているにもかかわらずドルが下落したため、世界の株式市場は4週間ぶりに上昇した。

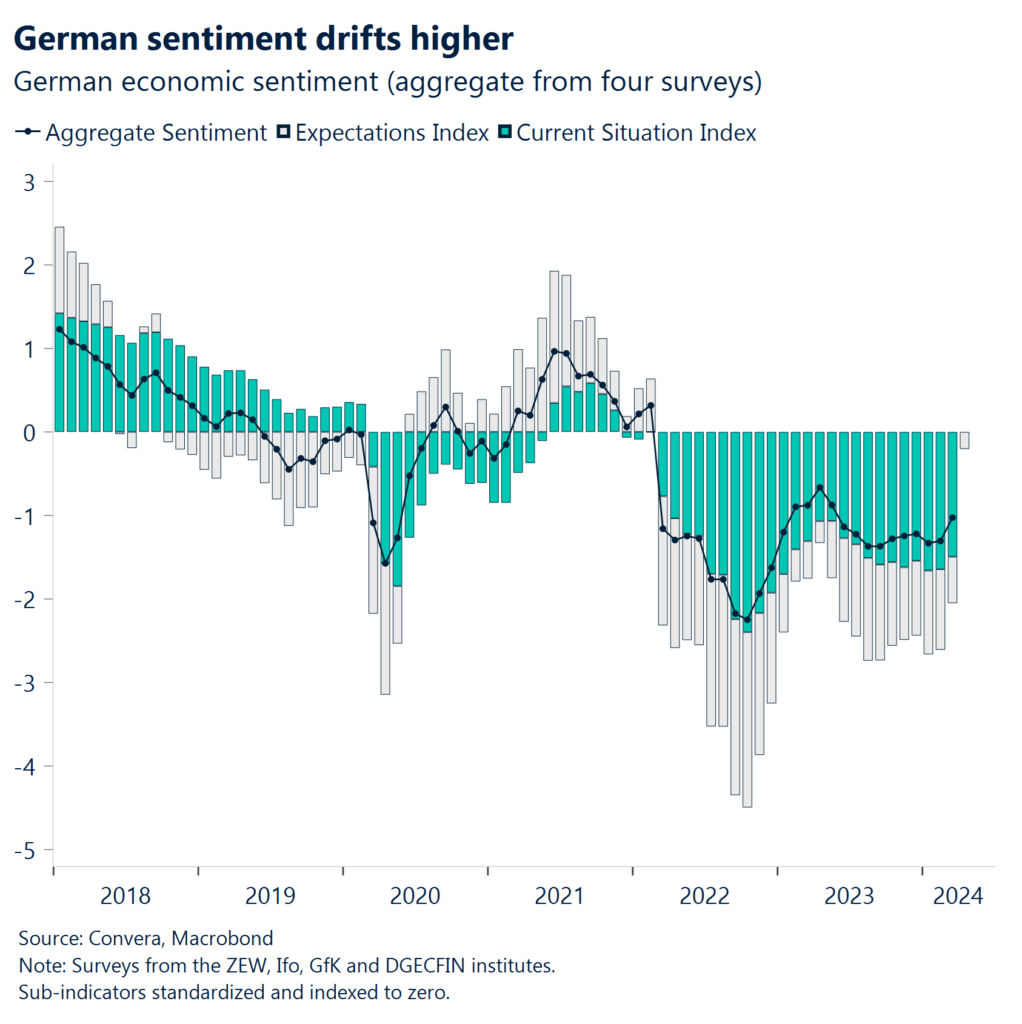

4月の ドイツの成長 見通しは、すべての主要調査で確認されたように、幅広いセクターで 改善が 見られた。 ドイツのマクロ経済がようやくユーロの重荷でなくなった。

複数の アジア通貨が対ドルで数年来の安値、またはそれに近い水準で取引されている。 日本、台湾、そして今週はインドネシアの中央銀行が金利を引き上げ、マレーシアとフィリピンにも同様の圧力がかかっている。

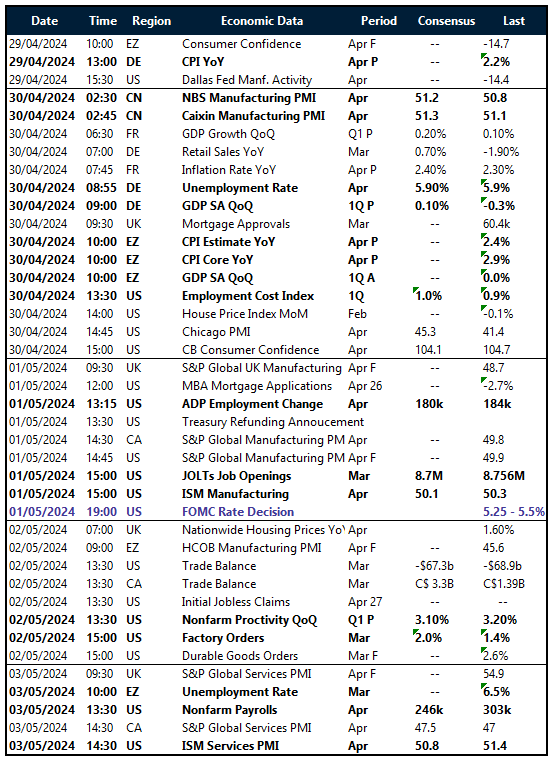

今週は、雇用コスト指数、ISM製造業・サービス業PMI、求人倍率、工場受注、そして金曜日の非農業部門雇用者数など、米国のマクロ的な重要イベントが目白押しだ。 FRBは水曜日、政策金利を据え置くと予想されている。

グローバル・マクロ

投資家は3つの岐路に立たされている

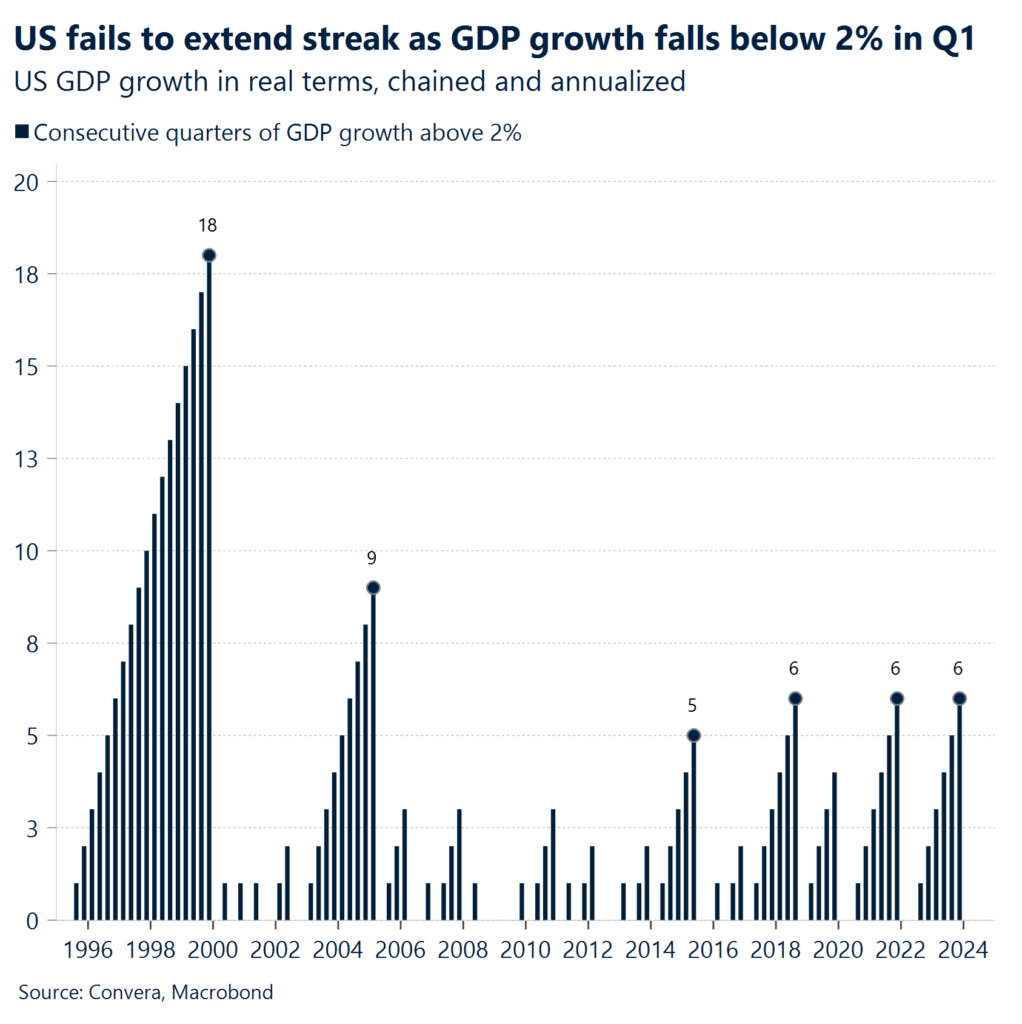

成長率対インフレ率。 今週の結論は、米国のインフレは依然低迷しているが、成長面では米国の例外主義が薄れてきているということだ。 小売売上高、鉱工業生産、インフレ、耐久消費財の上振れサプライズは、第1四半期を締めくくるGDPの好調な数字には結びつかなかった。 3月までの3ヵ月間、米国の経済活動は年率換算で1.6%拡大した。 しかし、物価指数(PCE)は予想を大幅に上回り、3.4%の予想を上回る3.7%の伸びとなった。 今後、米国の成長率は緩やかになり、軟調なデータに収束する可能性が高い。 インフレ率が目標値を上回っているため、FRBの利下げはまだ数回にとどまる可能性がある。

ニュートラルになった欧州 4月のドイツの成長見通しは、すべての主要調査で確認されたように、幅広いセクターで改善が見られた。 ドイツのマクロ経済がようやく共通通貨にとって重荷でなくなり、経済の勢いが回復し始めている。 輸出の見通しが明るくなり、年後半の利下げへの期待が高まるにつれて、最近のセンチメントの改善は期待要素によってもたらされている。 ドイツ企業は依然として、現在の状況を歴史的に弱いと評価している。 しかし、ショックがなければ、予想が景気循環(現状)と市場(為替)を主導するため、市場は前者に注目してきた。

介入リスクが高まる アジアにはFRBだけが解決できるドル高問題がある。 FRBとアジアの中央銀行との乖離が拡大し続けているため、アジア通貨は対ドル相場で圧力を受け続けている。 米国とアジア8カ国の平均10年物利回り格差は年初の-0.1%から上昇し、現在は+0.4%となっている。 その結果、日本、韓国、マレーシア、インドネシア、フィリピンなどの通貨は対ドルで数年来の安値かそれに近い水準で取引されている。 日本、台湾、そして今週はインドネシアの中央銀行が金利を引き上げ、マレーシアとフィリピンにも同様の圧力がかかっている。

地域の展望米国と英国

米国とRoWの成長は収束しつつあるのか?

マイナス雇用。 製造業とサービス業を対象とした米総合購買担当者景気指数(PMI)は50.9に低下した。 50を超える数値は依然として民間部門の拡大を示しているが、2023年12月以来最も遅い数値であり、他の指標が示唆するほど米国経済が「例外的」ではない可能性を示唆している。 受注の複合指標も6ヵ月ぶりの縮小を示し、雇用は2020年6月以来初めて減少した。 労働市場の冷え込みは物価下落圧力にもつながり、投入コストと生産コストの上昇率は鈍化した。

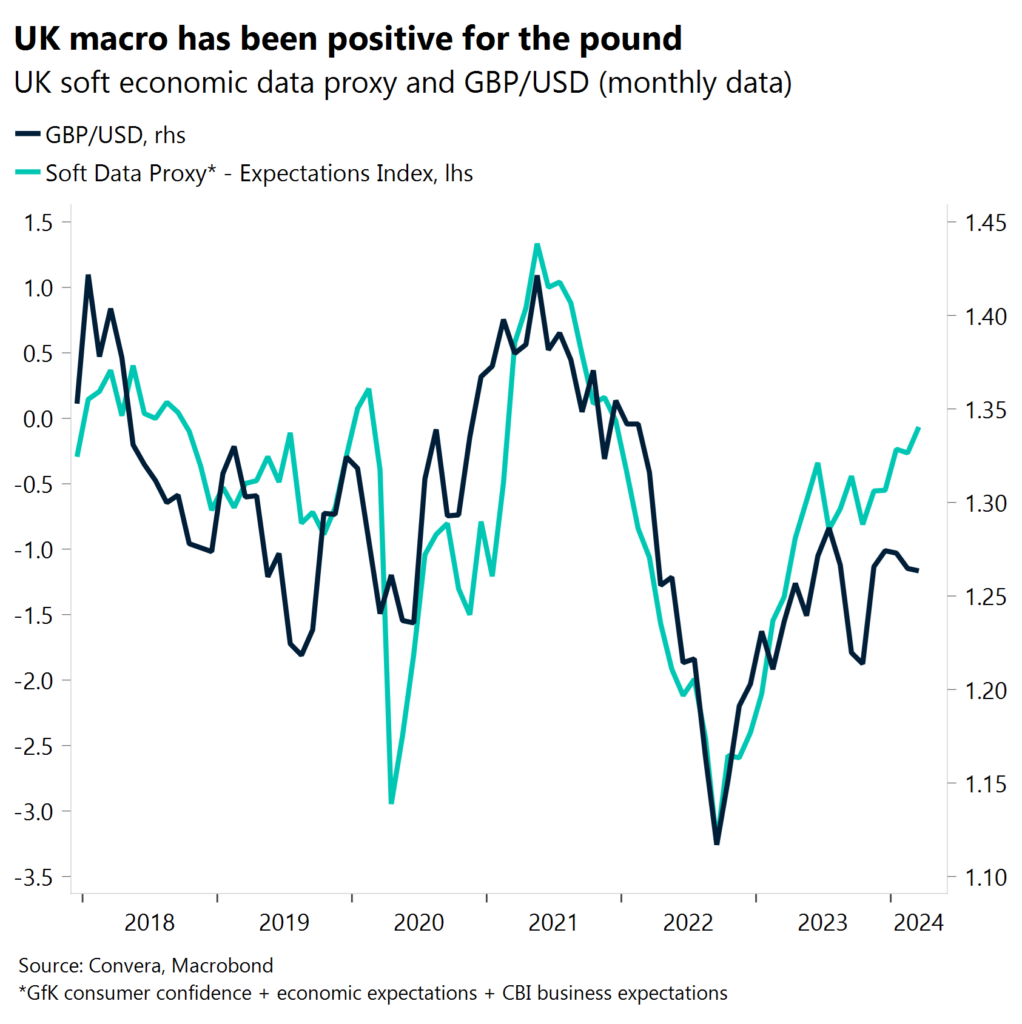

英国のアウトパフォーム 英国総合PMIは、3月の52.8から4月には予想を上回る54.0に上昇した。 これは、2023年5月以降で最も堅調な企業活動の伸びを示し、英国が今年に入ってから毎月、米国を上回っていることを意味する。 製造業の50.9から49.1への落ち込みを相殺し、サービス業指数が53.1から54.9へ大幅に上昇したことが上昇を牽引した。 一方、企業が請求する価格は過去3年間で最も遅いペースで上昇したが、11ヵ月間で最も強いコスト圧力があったと報告された。

英国の楽観主義。 英国産業連盟(CBI)が四半期ごとに実施している産業動向調査によると、企業の楽観的な見方は過去約3年間で最も高い水準に上昇し、製造業部門のセンチメントは改善し、生産高への期待は過去6ヵ月で最も強いものとなった。 しかし、価格圧力は高まり続け、対応する指数は2023年2月以来の高水準に上昇した。

地域の展望ユーロ圏

ユーロ圏回復の星が揃う

サービス主導の回復が加速 ユーロ圏の4月のS&Pグローバル総合PMIは51.4に上昇し、拡大と縮小を分ける50の基準値を大きく上回り、市場コンセンサスの50.7を上回った。 ドイツの民間部門は、前月よりペースは落ちたものの、製造業が縮小を続ける中、サービス業が牽引し、10ヵ月ぶりに成長した。 しかし、最近のセンチメントの改善は、輸出見通しが明るくなり、中央銀行の利下げが期待されるようになったため、期待要素によってもたらされている。

ドイツは癒されている。 一連の企業調査は、ドイツが一時的に立ち直りつつあることを示唆している。 Gfk消費者信頼感指数は-24.2と、2022年5月以来の高水準となり、市場予想を上回った。 全体的なセンチメントは改善したものの、持続的な景気回復にはまだ時間がかかるため、依然として低調な水準にある。 今週初め、ドイツ政府は2024年の経済成長率がわずか0.3%にとどまるとの予測を発表した。

月カット後に何が待っているのか? 6月の利下げはほぼ確定的だが、下期の金利動向は依然として、理事会全体が大いに議論しているテーマだ。 ECBのナーゲル総裁は、サービスインフレは依然として高水準であり、インフレ率が持続可能な形で低下するまでは、特定の金利パスを事前に約束することはできないと述べた。 シュナーベル氏やミュラー氏といった他のECB高官も、「連続減額」を約束することには抵抗があると述べた。 一方、欧州中央銀行(ECB)のストルナラスとシムクスは、年内に3回、場合によっては4回の利下げに前向きな姿勢を示している。 マネー市場では、年末までの累積利下げ予想が66bps(前月比-8bps)に引き下げられた。

今週

混乱が広がるGDP発表の週

確証を求めて。 木曜日に発表された米国のGDPは、成長率が予想を下回る結果となり、市場を驚かせた。 この矛盾が水曜日のFRBの判断を左右することはないだろうが、成長率が鈍化し始めている一方で、物価上昇率は依然として安定していることを示唆している。 このような背景から、FOMCの前後にはマクロ・データとインフレ・データの両方が注視される。

米国マクロの大きな週。 雇用コスト指数、ISM製造業・サービス業PMI、求人倍率、工場受注、そして週の最後を締めくくる金曜日の非農業部門雇用者数など、市場を動かす発表が目白押しだ。 市場は、パウエル総裁が第1四半期のインフレ率が予想を上回ったことを受け、中央銀行が最近採用している中立的なスタンスを再度強調すると予想している。 投資家は今年1月の6回から大幅に減らし、FRB自身の予想である3回の利下げを下回る1回に利下げを縮小した。 しかし、FRBは6月に利下げ見通しを上方修正し、2024年の利下げは2回にとどまるとの見方がコンセンサスとなっている。

欧州のインフレ。 注目すべきはアメリカだ。 しかし、欧州の投資家にとっても、消化すべきデータは十分すぎるほどある。 ドイツと欧州のインフレ率は、投資家と政策担当者の双方が6月の緩和サイクル開始に向けて準備を進めているため、重要な数字となるだろう。 ユーロ圏の消費者信頼感指数と英国の住宅価格も発表される。

FXビュー

ドル反落、円は依然綱渡り状態

米ドルは (今のところ)利回りとデカップリングして いる。米ドルは最近、リスク設定の落ち着き、原油価格の下落、予想を下回る米経済データにより、その勢いがさらに弱まっている。 米利回りは5ヵ月ぶりの高水準で推移しているにもかかわらず、PMIの食い違いがドル指数を2週間ぶりの安値に導くきっかけとなった。 為替相場の主な要因は依然として、ごく近い将来のドル高を示している。 国債利回りの上昇、米ドルに有利なスワップ金利差の拡大、そして今月の株価の低迷は、すべて米国通貨にとって建設的である。 米国経済の基調的な成長とインフレ率が堅調に推移するなか、市場はFRBの長期金利上昇を引き続き織り込んでいる。 第1四半期のGDPが軟調に推移し、PCEが高水準で推移したことで、ドルは不安定な、しかし最終的にはネガティブな反応を示したが、これはドルの非対称的な反応機能を反映したものであり、米国のデータに関するネガティブなニュースには、米ドルのポジティブなニュースよりも反応する。 FRBによる最初の利下げ時期が12月まで先送りされたため、米10年債利回りは11月上旬以来の高水準に上昇した。 しかし、DXYが再び106を超える可能性もあり、米利回りと米ドルの遅行的な連動が間もなく見られるかもしれない。 今後のFRB会合と非農業部門雇用者数は、トレーダーの注意を引き続けるだろう。

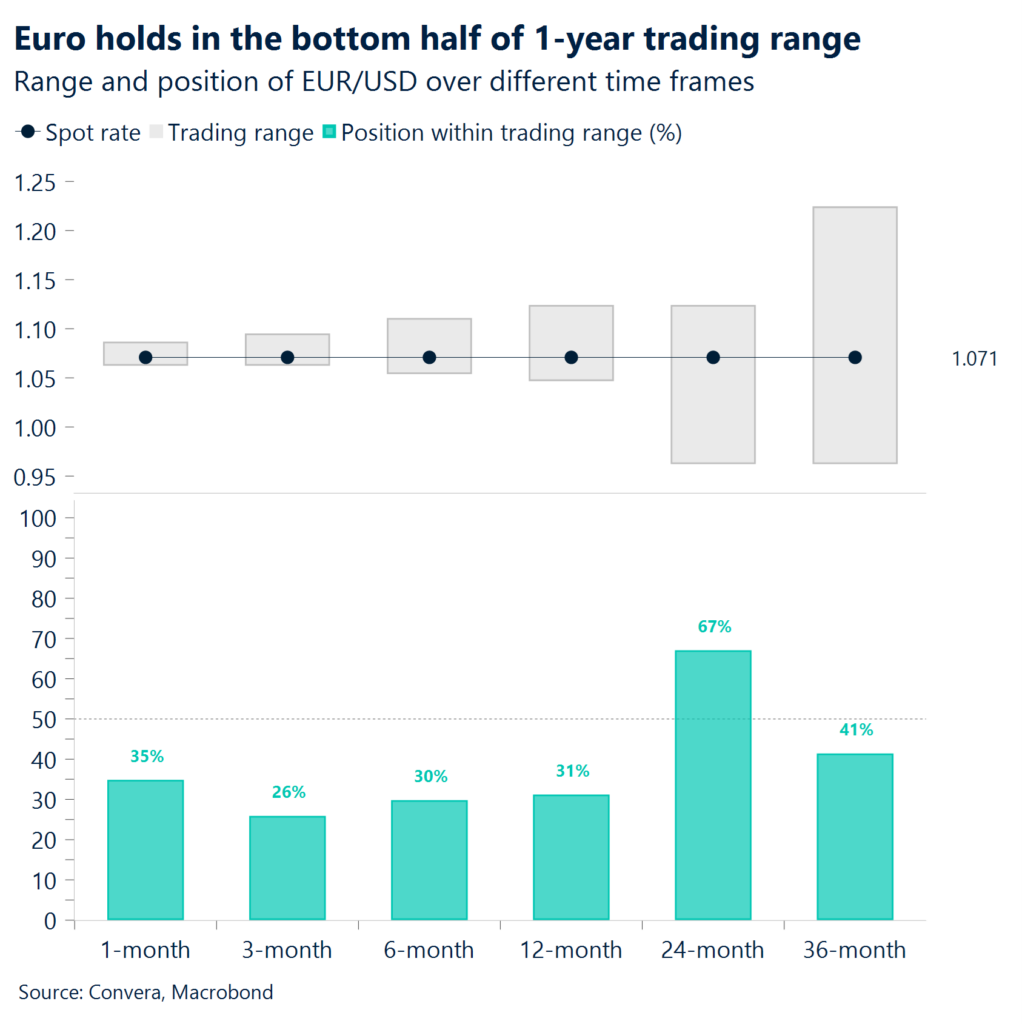

EUR 森から抜け出したわけではない。 短期的な弱気圧力が一段と和らぎ、EUと米国の2年物国債スプレッドが4月10日以来最も縮小する中、ユーロは1.0730ドル付近で2週間ぶりの高値を付けた。 国内の明るいマクロ・データは、ユーロ通貨にとって強気のカタリストというよりはむしろサポート機能として機能する。 現状では、FRBとECBの金利見通しの乖離がユーロの包括的なマイナス要因であり続けている。 EUR/USDの1週間25デルタ・リスク・リバーサルは0.23%に上昇し、ユーロ・プットが有利となり、市場は短期的にユーロがさらに下落すると見ていることを示唆している。 ユーロ売りに引きずられて1.07ドルを割り込むと、1.0630ドルの100週SMAが当面のサポートとなり、1.0601ドル(年初来安値)を目指すことになる。 今のところ、1.0820ドルの50週SMAが上値の可能性を示しており、短期的な上値は限定的だ。

ポンド 、5カ月ぶり安値から急反発。 ポンドは対米ドルで5ヶ月ぶりの安値をつけた後、日足で最大(0.8%)の上昇、週足では年初来2番目の上昇(1.2%)を記録した。 リスク心理の改善、予想を上回る英経済データ、そしてBOEチーフエコノミストの比較的タカ派的なコメントが英通貨を下支えした。 その結果、金融市場はBOEの利下げ幅に対するベットを小幅に縮小し、8月が出発点として完全に織り込まれることはなくなった。 英10年国債利回りは5カ月ぶりの高水準へと急上昇し、ポンド/円は2015年に記録した高値を更新、ポンド/ユーロは1%超の急上昇となり、主要な長期日移動平均線を再び上回った。 一方、英ポンド/米ドルは100週移動平均線がサポートとなり、1週間で2セント以上回復したが、2024年の高値1.29ドル付近を3%以上下回る水準にとどまっている。 同ペアは3月以降、急な下落トレンドに巻き込まれており、今年後半に1.30ドルへの回復を確信するには、1.2560ドルの200日移動平均線を上回って引ける必要がある。 しかし、英国のインフレ動態を考慮すると、BOEの金利見通しがさらにハト派的に見直されるリスクは、特にBOEが今年FRBを上回る利下げを実施した場合、ポンドの上昇を制限する可能性が高い。

CHF 地政学的リスクの緩和がスイスを圧迫。 スイスフランの対世界通貨レートは、今年に入って20%未満しか上昇していない。 先週、地政学的リスクの高まりから安全資産としての需要が急増し、50%以上の通貨に対して上昇したフランは、すぐに守勢に転じた。 米ドル/スイスフランは、米国とスイスで予想される金融政策の道筋が大きく異なることから、100週および200週移動平均線に近い0.91の高値圏で6ヵ月ぶりの高値をつけた。 一方、EUR/CHFは、地政学的緊張が冷え込み、安全資産としての需要が高まる中、2024年以来2番目の大幅上昇を記録した。 今後、外的ショック、特に地政学的ショックがスイスフラン需要を牽引するようなことがなければ、スイスに対して弱気な見方を維持する。 さらに、スイスのインフレ率がすでに3月に2年ぶりの低水準となる1%まで低下していることから、SNBが持続的なスイスフラン高を容認する可能性は低い。 インフレ率の低下により、SNBはすでに金利を引き下げ、フランへの支援を緩和している。 スイスの4月最新インフレ報告は、今後数日間、フランにとって重要なリスクイベントとなる。

シーニー PBOCの “砂上の一線 “を試す為替市場. 米ドル/人民元ペアは7.3000のテクニカルレジスタンスに接近しており、人民元は引き続き圧迫された。 コンファレンス・ボードの景気先行指数は9ヵ月連続でマイナスとなっており、中国経済の見通しは依然として暗い。 中国当局は、USD/CNHがこの主要テクニカル・レベルに達したことから、最近の弱さを押し戻す可能性が高い。 短期的には、重要な7.3000レベル付近の年初来高値が上昇の上限となる可能性が高く、CNHの買い手はこのレベルに向けた動きを狙うだろう。 しかし、米ドル高が続いており、中国人民銀行が緩い政策を維持する可能性が高いため、米ドル/中国人民元は最終的に7.4000以上のレベルを試すかもしれない。

日本円、日銀の据え置きで新安値。 米ドル/円はFX市場で最も注視されるペアであり続けている。米国経済の熱気と、まだ緩い日本の政策体制との間に顕著な乖離があるため、同ペアに上昇圧力がかかり続けている。 米ドル/円は週半ばに1990年以来初めて155.00を突破した。 ユーロに対しては2008年以来、人民元に対しては1992年以来の安値である。 金曜日、日本銀行は3月に17年ぶりに利上げを行った後、政策を据え置いた。 米ドル/円は明らかに過熱している。 モメンタムの指標である相対力指数は昨年5月以来の高水準にあるが、まだ反転の兆しはない。 市場は引き続き財務省の介入を警戒しているが、ファンダメンタルズがペアを上昇させているため、日本の当局が永続的なインパクトを与えるのは難しいかもしれない。

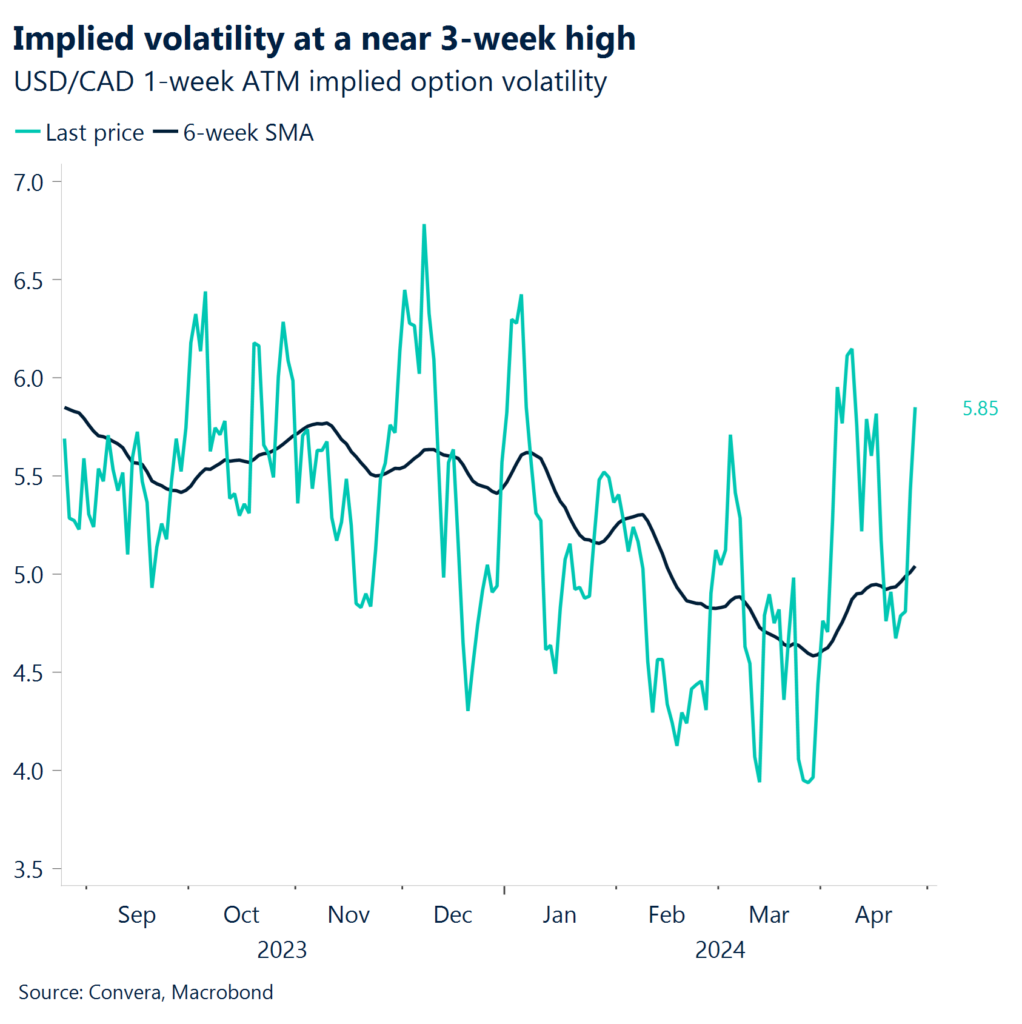

CAD 下振れリスクにさらされている。 カナダドルは5カ月ぶりの安値から後退したが、日銀とFRBの金融政策見通しの相違が引き続きカナダドルに有利だったため、1週間前からはわずか0.3%しか戻していない。 カナダの小売売上高が伸び悩んだことで、景気が減速しているとの見方が強まり、日銀が6月の政策決定会合で利下げを検討する可能性もあるが、そうした期待は引き続き薄れつつある。 市場では短期的な利下げ観測が後退しており、金融市場では次回の会合で利下げが実施される可能性が50%をかろうじて上回ると見ている。 5月FOMCの利上げ決定を前に、1週間25デルタのリスク逆転幅はさらにコールを支持する方向に拡大し、市場が米ドル/加ドルのさらなる上昇にポジションをとっていることを示唆している。 最新の米国のマクロ動向を考慮すると、FOMCの金利決定を背景に米ドル/加ドルはさらに上昇する余地がある。 しかし、直近5ヶ月の高値を超えることはないだろう。 今後数週間、1.36~1.37ドルのレンジをターゲットとし続ける。

AUD 消費者物価指数(CPI)がオージーを押し上げる。 豪ドルは、インフレ率が予想を上回ったことで2週間ぶりの高値をつけた。 他のほとんどの市場ではオージーが強かった。 水曜日の消費者物価指数(CPI)は軒並み高水準だったが、オーストラリア準備銀行(中央銀行)にとって最も気になるのは、四半期をまたいで加速したことだろう。 年率換算では、RBAが推奨するトリムド平均は4.0%(予想は3.8%)となった。 四半期ベースでは、予想された0.8%に対し1.0%であった。 オーストラリアの金融市場は現在、25ベーシスポイントの利下げは2025年8月までないと見ている。 オージーが上昇したことで、豪ドル/米ドルは短期的な21日EMAを上抜けたが、同ペアは200日EMAを下回っているため、長期的なバイアスはマイナスのままだ。 主要レジスタンスは0.6620と0.6650と見られる。