Los mercados siguen centrados en el negocio de Trump. Los republicanos han conseguido una trifecta y lideran tanto el poder ejecutivo como el legislativo del gobierno. Los nombramientos de línea dura para el gabinete están añadiendo una sensación de “calma antes de la tormenta”.

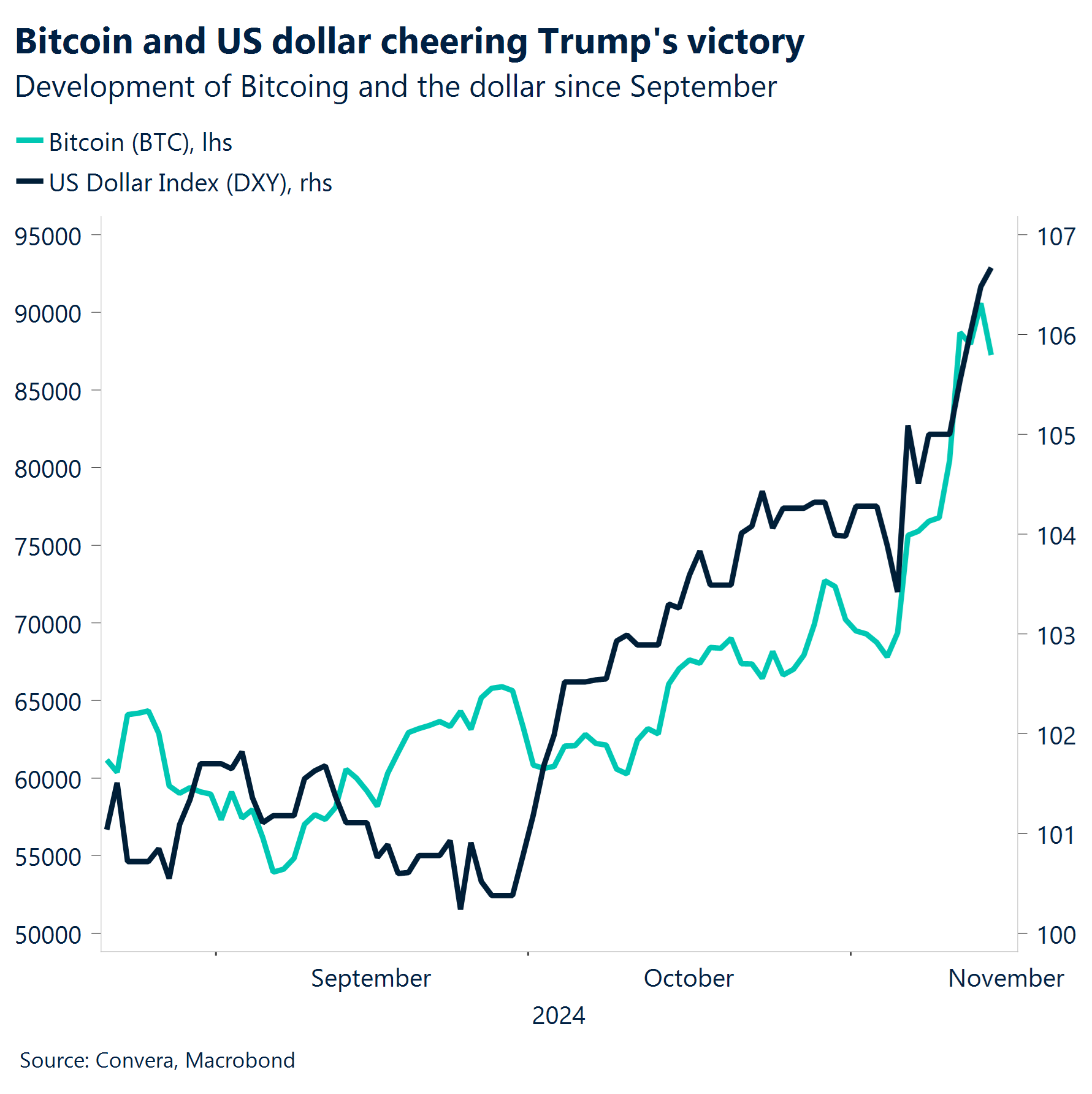

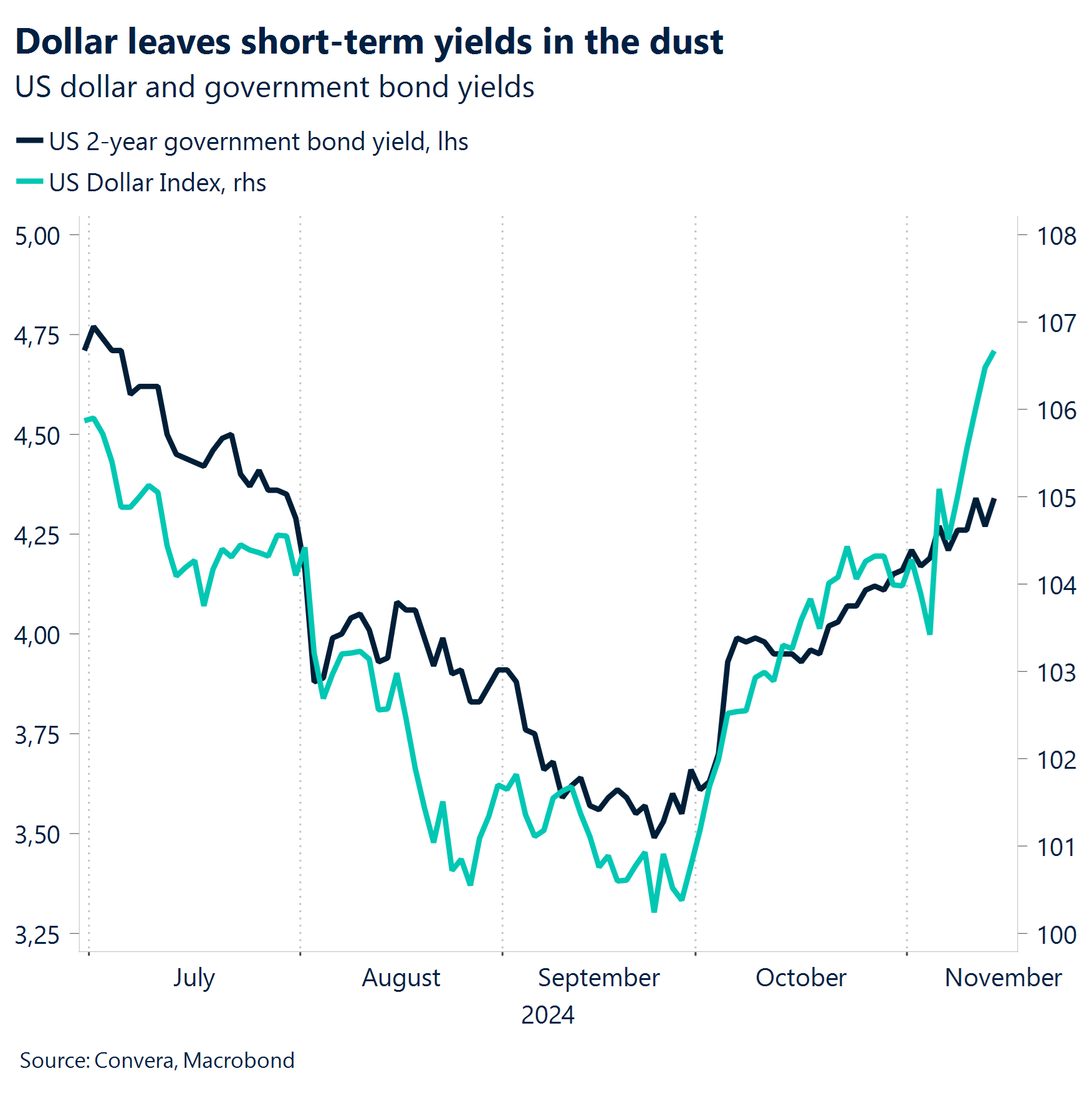

El dólar estadounidense y los rendimientos de los bonos a lo largo de la curva aumentaron por séptima semana consecutiva, consolidando la idea de que la agenda arancelaria y pro crecimiento de Trump es beneficiosa para el dólar pero inflacionaria para la economía real.

Los inversores de acciones recuperaron el aliento y retiraron algunas fichas de la mesa a medida que el repunte del S&P 500 se extendía hasta el 25% en lo que va de año. El índice de referencia europeo continúa por detrás de sus pares estadounidenses y ha bajado un 5% desde su máximo de septiembre.

La inflación en EE.UU. fue la esperada, tras haber aumentado ligeramente en octubre. Esto no cambiará la ecuación para la Fed, por ahora. Diciembre debería considerarse como un mes inclinado hacia un recorte de tasas, mientras que enero queda más en el limbo.

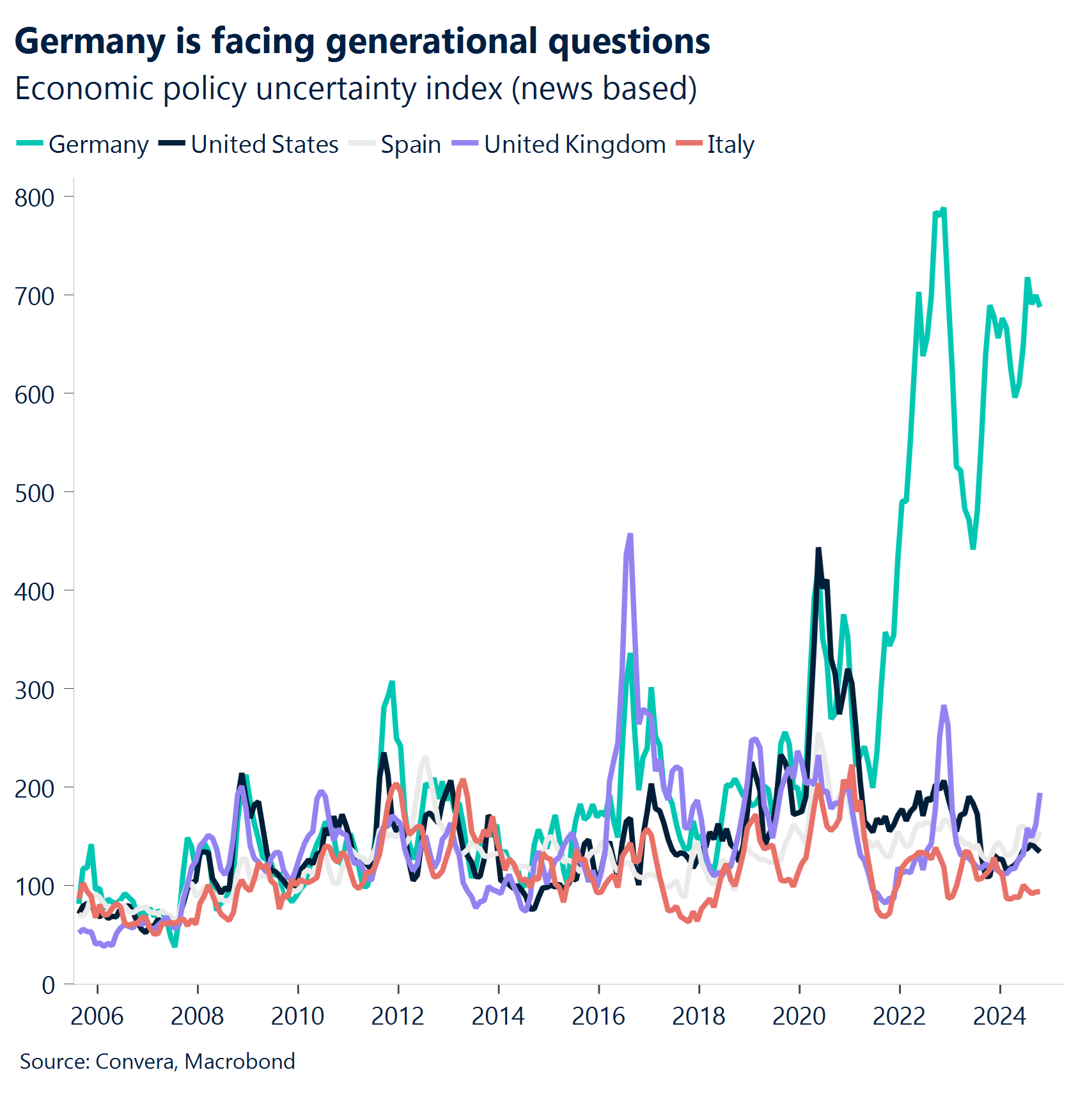

Los datos económicos europeos siguen estando por debajo de las expectativas. Los inversores alemanes ven sombrías las perspectivas de crecimiento para 2025 y los centros de estudios están revisando a la baja sus previsiones, ante la proximidad del voto de confianza (diciembre) y de nuevas elecciones (febrero).

La volatilidad relacionada con las elecciones ha desaparecido y el VIX se está acercando a su mínimo pospandémico. El euro permanece estancado por debajo de 1,06 dólares. La libra se cotiza a 1,2660 dólares.

El flujo de noticias políticas dominará la próxima semana, ya que los PMI son el único evento de riesgo en el frente macroeconómico global capaz de inducir potencialmente volatilidad en los mercados.

Global Macro

La Reserva Federal se volverá sensible a la política en 2025

Más espacio para errores. Es poco probable que las especulaciones sobre lo que Trump podría hacer en materia de política interna y comercio aparezcan en las proyecciones de diciembre de la Fed. Para los funcionarios de la Reserva Federal todo seguirá igual de siempre en lo que respecta a la próxima reunión. Más allá de eso, hay que prepararse para que la política monetaria sea sensible al flujo de noticias políticas. La Reserva Federal tiene el tiempo de su lado. La implementación de recortes de impuestos y aranceles lleva un tiempo. Sin embargo, hay una diferencia clave con el primer mandato de Trump: La economía estadounidense está ahora funcionando por encima de su potencial, lo que aumenta los riesgos y el margen para errores de política por parte de la Reserva Federal.

Diciembre recortó nuestro caso base. Los inversores que temían que el aumento de la inflación impidiera a la Fed recortar las tasas de interés en diciembre respiraron aliviados tras la publicación del IPC. La inflación general aumentó por primera vez en seis meses, mientras que la cifra básica se estancó. Ambos estuvieron en línea con el pronóstico de consenso y no fueron una sorpresa. Los inversores parecen tolerar por ahora la falta de avances en materia de inflación. Por lo tanto, el dato de octubre no ha modificado la función de reacción de la Fed, que aún espera recortar las tasas de interés en 25 puntos básicos el próximo mes. Sin embargo, enero se perfila como una reunión abierta.

Gabinete belicista. Parece que la sensación inicial de que el presidente electo de Estados Unidos, Donald Trump, puede ser más pragmático en el poder que en la campaña electoral está siendo reemplazada por una interpretación más agresiva de su postura. Las propuestas de tarifas y las elecciones para puestos clave de la administración han comenzado a inquietar a los inversores. Las acciones europeas y asiáticas tienen un rendimiento inferior al esperado, mientras que el dólar estadounidense continúa su ataque, superando los 155 puntos frente al yen y aumentando el riesgo de que Japón intervenga para frenar la depreciación.

La coalición se desintegra. El despido del ministro de Finanzas alemán, Christian Lindner, por parte del canciller Olaf Scholz ha abierto la puerta a elecciones anticipadas a principios del próximo año y ha añadido otro punto de presión para el euro. La reacción inicial de los inversores ha sido vender bonos del gobierno alemán, ya que el potencial reemplazo del halcón fiscal Lindner podría ser respondido con más emisión de bonos. Sin embargo, el problema más importante es que las expectativas de crecimiento para 2025 seguirán siendo moderadas.

Más allá de los mercados. Esta semana los mercados financieros siguieron centrados en la operación Trump. Sin embargo, las acciones están perdiendo impulso en este momento, con los índices bursátiles recuperando el aliento y los inversores tomando algunas fichas de la mesa, por así decirlo. La mayor parte de la información que tenemos actualmente parece estar incluida en el precio. El siguiente paso es estar atentos a los nombramientos de la nueva administración, pero también evaluar qué políticas es probable que se implementen bajo el gobierno de Trump. Estos flujos de noticias no basados en datos seguirán siendo importantes.

Movimientos de Mercado

El excepcionalismo estadounidense impulsa al dólar

USD Alcanzando los cielos. El dólar estadounidense extendió sus ganancias, alejándose de los rendimientos estadounidenses, para alcanzar un nuevo máximo de un año frente a una canasta de monedas. El índice del dólar ha subido alrededor de un 7% en siete semanas, su nivel más fuerte en ese lapso desde 2022. Las operaciones con opciones y los últimos datos de posicionamiento sugieren que los operadores están apostando a mayores ganancias en la moneda estadounidense, con un sentimiento alcista sobre el dólar durante el próximo año, el más fuerte desde principios de julio. La aceleración del dólar se produjo después de las agresivas elecciones de Trump para el gabinete y de que los republicanos mantuvieran el control de la Cámara, lo que le dio a Trump una triple victoria. El impulso económico ya había vuelto a inclinarse a favor de Estados Unidos, lo que motivó otra revisión agresiva del ciclo de recortes de la Fed, que es positiva para el dólar, tanto a través de los canales de la combinación de políticas fiscales y monetarias como de los aranceles. Si bien las políticas de Trump y sus expectativas de un crecimiento sostenido de Estados Unidos hasta 2025 deberían superar aún más la debilidad estacional del dólar hacia fin de año, la incertidumbre sigue siendo alta y la conclusión clave es que ahora todo gira en torno a la escala y la velocidad del cambio de política.

EUR Una larga lista de riesgos extremos. La narrativa bajista que rodea al euro no parece desaparecer, ya que la moneda cayó decisivamente por debajo de la importante marca de $1,06 frente al dólar estadounidense. El EUR/USD ronda mínimos de un año mientras los operadores evalúan cuánto potencial de caída queda. La moneda común ha perdido casi un 6% de su valor desde finales de septiembre, cuando los mercados comenzaron a descontar agresivamente una presidencia de Trump. Esto ha empujado al EUR/USD a territorio negativo en el año. Si esta tendencia continúa hasta finales de diciembre, sería el quinto de los últimos siete años que el euro cae frente al dólar. A menos de dos meses de la apertura del mercado, los inversores en divisas estarán atentos a los efectos de la estacionalidad, la composición de la administración de Trump y el resultado del voto de confianza en Alemania para evaluar la probabilidad de que el EUR/USD se negocie a la paridad.o trade at parity.

GBP Verificación de la realidad cuando se abre la trampilla. La libra se encamina a su peor racha semanal desde 2014 frente al dólar estadounidense. El par GBP/USD ha caído durante siete semanas consecutivas, lo que supone una caída de más del 5%, pero esta ha sido la peor semana del año. Desde que rompió sus promedios móviles clave de largo plazo cerca de $1,28, la caída se aceleró por debajo del nivel de $1,27, con el promedio móvil de 100 semanas, ubicado en $1,26, el próximo objetivo a la baja. La libra podría tener dificultades para recuperarse frente al dólar a pesar de que el RSI muestra señales de sobreventa y los diferenciales entre tasas y rendimientos indican subvaluación. La libra esterlina también es más vulnerable a las publicaciones de datos estadounidenses que a las suyas propias, y la narrativa del excepcionalismo estadounidense está creciendo. Otro riesgo para la libra esterlina sigue siendo la política del BoE y si el banco central del Reino Unido sigue siendo tan agresivo como lo es. Por otra parte, la libra se aferra a la marca de 1,20 € frente al euro después de haber alcanzado un máximo de más de dos años de 1,21 € esta semana. Los diferenciales de tasas favorecen a la libra esterlina, con los diferenciales de rendimiento entre el Reino Unido y Alemania en máximos de varios años, pero el Reino Unido también está menos expuesto a riesgos arancelarios directos que la eurozona dado su déficit comercial de bienes con Estados Unidos. Como tal, se podría decir que esto abre un viento de cola positivo para el GBP/EUR de cara a 2025.

CHF Caminos divergentes. El franco ha caído casi un 6% frente al dólar desde finales de septiembre, sufriendo las consecuencias de las operaciones turboalimentadas de Trump. El USD/CHF ha superado su promedio móvil de 200 días por primera vez desde julio, pero ha encontrado resistencia en su MA de 100 semanas en 0,89. A pesar de haber entrado en territorio de sobrecompra, es posible que haya más subidas hacia fin de año en medio del impulso alcista del dólar, especialmente considerando los crecientes diferenciales de tasas, ya que los mercados esperan que el BNS recorte las tasas otras tres veces más para el próximo verano. Mientras tanto, el EUR/CHF permanece paralizado alrededor de 0,9370, pero con una mayor flexibilización esperada por parte del BCE frente al SNB el próximo año, comprimiendo los diferenciales de tasas de interés del EUR/CHF, el camino de menor resistencia parece más bajo para este par. Debido a estas trayectorias divergentes, si bien el franco puede estar fuerte frente al euro, la debilidad frente al dólar limitará el alza del CHF ponderado por el comercio y probablemente impedirá cualquier intervención cambiaria significativa por parte del SNB.