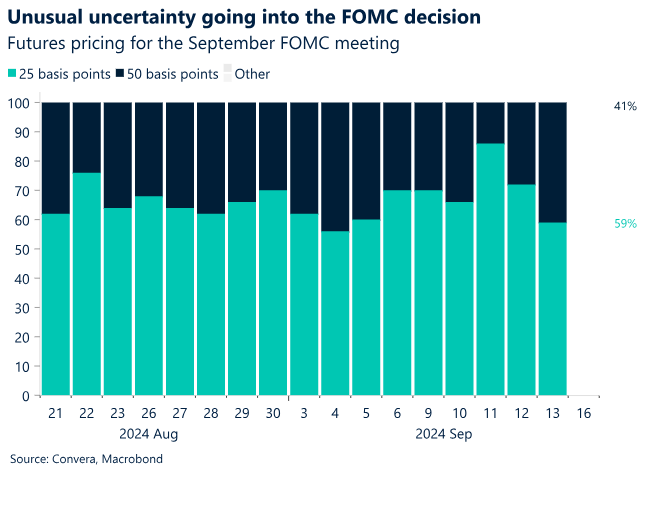

Los inversores siguen aferrándose a la posibilidad de un posible recorte de 50 puntos básicos por parte de la Reserva Federal el miércoles. La desaceleración del mercado laboral justificaría un recorte enorme, pero ¿podrá Powell lograr que el FOMC apoye su causa?

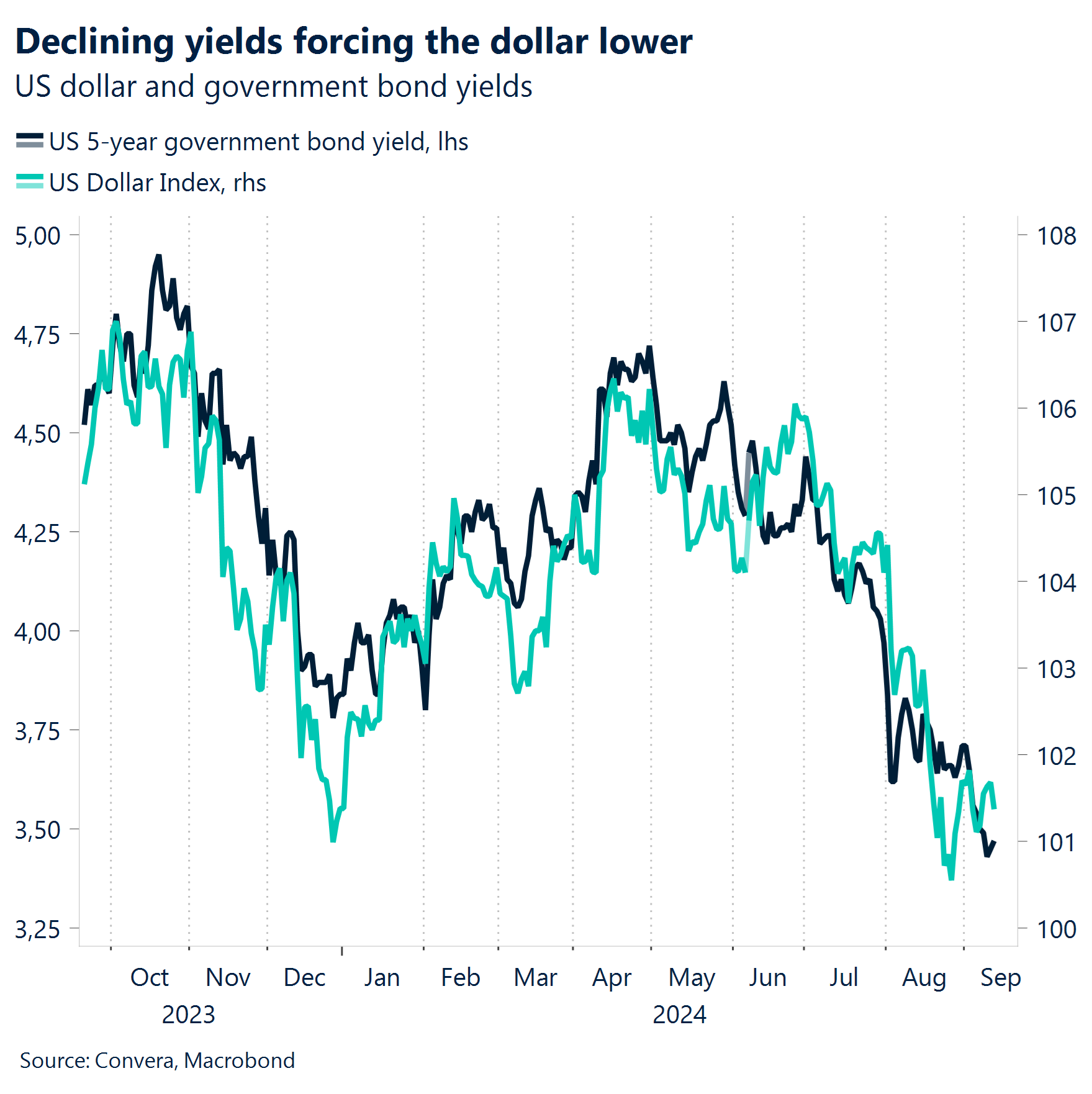

Los mercados financieros mostraron el comportamiento típico que esperaríamos dada la postura moderada que se espera de la Fed durante las próximas 3-4 reuniones. Las acciones mundiales han recuperado algo de terreno esta semana y los rendimientos de los bonos siguen cayendo hacia nuevos mínimos.

El dólar estadounidense ha sentido el impacto de dos informes de empleo débiles consecutivos y ya ha perdido las ganancias obtenidas después del informe del IPC ligeramente más fuerte de esta semana. El par USD/JPY presionó a la baja y se cotizó justo por encima de 140 y cerca del nivel más bajo desde diciembre de 2023.

El debate presidencial no ha atraído mucha atención del mercado, salvo algunos movimientos inmediatamente posteriores al evento, ya que el panorama macroeconómico y monetario continúa eclipsando la política.

La narrativa pesimista y catastrófica sigue pesando sobre Alemania y China. Ambos países están atravesando un cambio estructural de sus modelos de crecimiento, que perduró durante la mayor parte de las últimas tres décadas. El impulso macroeconómico sigue siendo débil.

El Banco Central Europeo redujo sus tipos de interés de referencia en 25 puntos básicos. Sin embargo, es poco probable que la reducción de tasas sea seguida por otra flexibilización en octubre. La inflación está bajando, pero el crecimiento salarial sigue siendo elevado.

No esperamos un cambio de política del BoE, el BoJ o el PBoC la próxima semana.

Global Macro

Los inversores no pueden renunciar a los cincuenta

La Reserva Federal aún no está segura. El dólar estadounidense cedió las ganancias del miércoles posteriores al IPC, ya que los operadores aumentaron sus apuestas a un recorte de tasas de medio punto por parte de la Reserva Federal la próxima semana. A pesar de algunas sorpresas positivas en los datos de inflación básica de precios al consumidor y al productor vistos esta semana, que sugieren que es más probable un recorte de un cuarto de punto, los informes de los medios y un cambio de postura moderado del ex miembro de la Fed Dudley implicaron que la decisión de la Fed sería muy reñida.

Kamala sale victoriosa. Finalizó el primer debate presidencial entre el expresidente Donald Trump y la actual vicepresidenta Kamala Harris en Filadelfia. Muchas preguntas abiertas respecto a la política han quedado sin respuesta ya que ambos candidatos acordaron, en principio, celebrar otro debate en algún momento antes del 5 de noviembre. Podría resultar irónico que el apoyo de Taylor Swift a Kamala Harris, quien se considera que salió ligeramente superior en el debate, haya tenido un impacto mayor en las intenciones de voto que la disputa con Trump.

Adherencia del núcleo. El informe del IPC fue la última publicación de datos importantes en medio del período de apagón antes de la tan esperada reunión de la Fed. La tasa general se desaceleró por quinto mes consecutivo al 2,5% en agosto, la más baja desde febrero de 2021, y el IPC anualizado de seis meses cayó por debajo del 2% por primera vez desde 2020, lo que subraya el progreso logrado en materia de inflación. Sin embargo, fue la medida central la que ganó más atención, ya que registró una pequeña superación frente al consenso, aumentando un 0,3% en el mes frente al 0,2% esperado. También es digno de mención el aumento de la inflación superbásica.

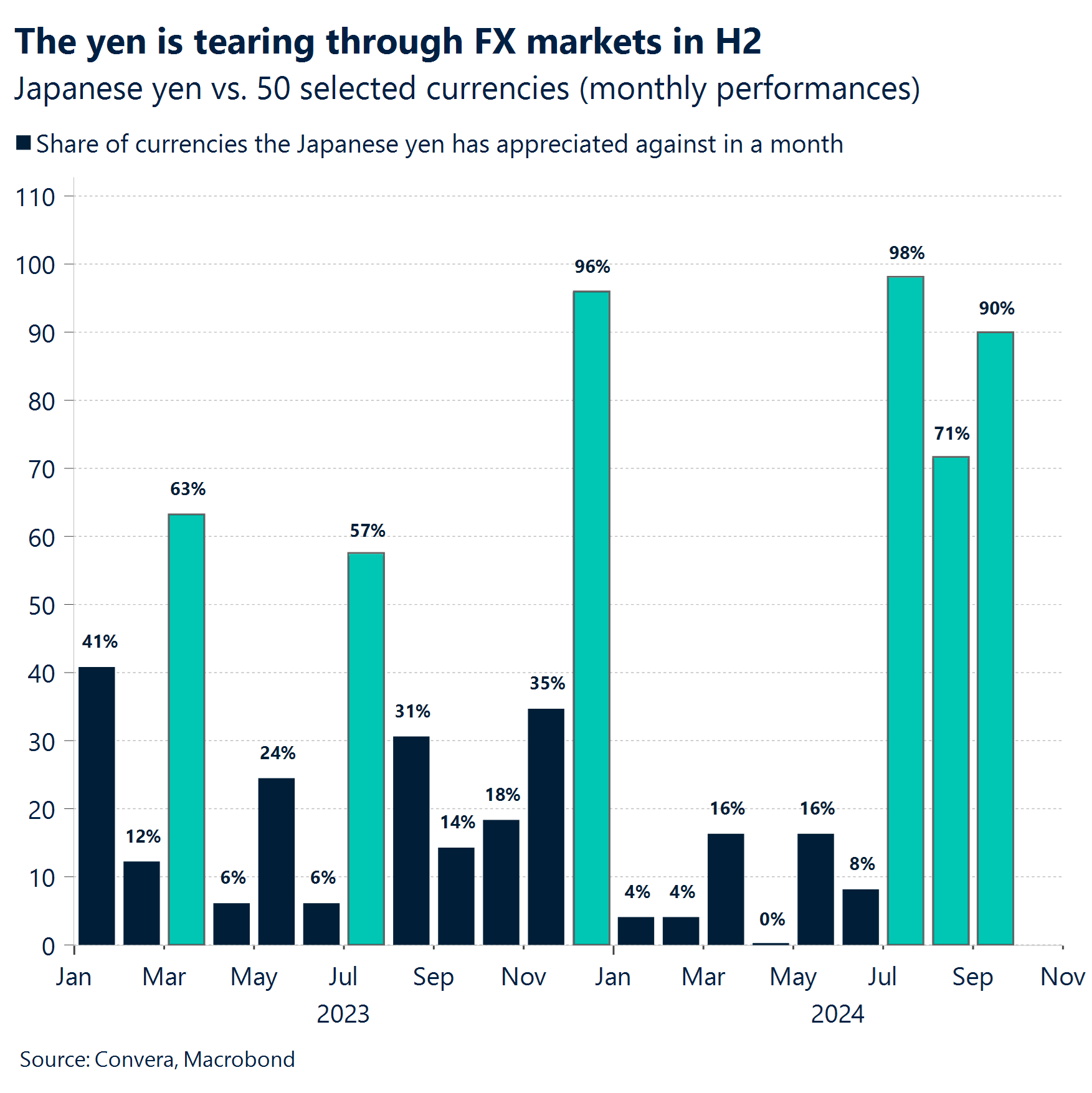

Yenes por encima de todo. Los funcionarios del Banco de Japón continúan manteniendo su postura agresiva, alimentando la narrativa de un posible aumento de tasas antes de fin de año. Esta esperada normalización de la política, sumada a la caída de los rendimientos estadounidenses a mínimos de 17 meses, ha arrastrado al USD/JPY a un nuevo mínimo en 2024 en 140,50¥. El yen japonés está arrasando actualmente en los mercados de divisas, habiéndose apreciado frente al 98% de las monedas del mundo desde principios de la segunda mitad de 2024.

¿Qué más puede hacer China? La mayoría de los analistas que cubren la política macroeconómica y monetaria china se han sentido desconcertados por la falta de estímulo introducido este año. Recientemente hemos argumentado que tanto la política fiscal como la monetaria ya no tienen la misma potencia que antes. (1) Las condiciones financieras son las más acomodaticias desde que hay registros. (2) Las tasas de préstamo oficiales están en mínimos históricos. (3) El coeficiente de reservas obligatorias es el más bajo desde 2007. (4) Y finalmente, el déficit presupuestario promedió poco menos del 7% en los años posteriores a la pandemia. Por lo tanto, la política es de apoyo desde todo punto de vista, pero no lo suficiente como para devolver el crecimiento a los niveles a los que estamos acostumbrados en China.

La perdición de Draghi. La productividad alemana no ha crecido desde 2007, mientras que en Estados Unidos aumentó casi un 30%. Mario Draghi tiene razón al calificar la falta de crecimiento de la productividad como un desafío existencial para Europa en su informe publicado esta semana. El fracaso inicial en aprovechar Internet a finales de la década de 1990, la crisis financiera mundial y la pandemia han dejado al continente a la sombra de Estados Unidos y China. Europa corre ahora el riesgo bien reconocido de perder relevancia global al no incorporar nuevos avances tecnológicos como la IA a su modelo de crecimiento.

El BCE recorta los tipos por segunda vez en 2024. El BCE redujo la tasa de facilidad de depósito en 25 puntos básicos al 3,5%, en línea con las expectativas del mercado. Además, los tipos de las operaciones principales de financiación y de la facilidad marginal de crédito se redujeron al 3,65% y al 3,90%, respectivamente, a partir del 18 de septiembre.

Ningún cambio, muchos matices. Se espera que el Banco de Inglaterra, el Banco Popular de China y el Banco de Japón mantengan sin cambios las tasas de política monetaria. Las autoridades británicas han acogido con satisfacción el reciente episodio de desinflación, pero el nivel de inflación de salarios, alquileres y servicios deja suficiente margen para que no flexibilicen la política la próxima semana. En Japón, el informe de inflación que precede a la decisión del BoJ podría generar apuestas sobre otra subida de tasas en octubre. Se prevé que la inflación básica se acelere del 2,7% en julio al 2,8% en agosto.

Movimientos de Mercado

Los precios de la Fed orientan el mercado de divisas

USD Estallidos y caídas. A pesar de dos cifras de inflación en Estados Unidos superiores al consenso esta semana, que ayudaron a que el dólar subiera brevemente con los rendimientos estadounidenses, una nueva ronda de apuestas moderadas de la Fed, que trajo consigo un recorte de 50 puntos básicos, hizo que el dólar borrara sus ganancias anteriores. Incluso si no se concreta un recorte de medio punto, un movimiento moderado de 25 puntos básicos podría llevar a una debilidad prolongada del dólar, particularmente frente al yen japonés, dado que se espera que el BoJ vuelva a subir las tasas antes de fin de año. La caída de más del 2% del USD/JPY esta semana ha sido el principal lastre para el índice del dólar (DXY), que ha hecho dos intentos fallidos de recuperarse por encima de 102 recientemente. El DXY podría correr el riesgo de sufrir una caída más profunda si rompe por debajo de su promedio móvil de 200 semanas, por encima del cual se encuentra desde 2022. En medio de la incertidumbre en torno a las perspectivas de la Fed y las inminentes elecciones estadounidenses, la volatilidad implícita a tres meses del dólar estadounidense es casi tan alta como lo ha sido desde la crisis bancaria regional de principios de 2023. Los principales factores bajistas del dólar siguen siendo consideraciones cíclicas y expectativas más moderadas de la Fed, pero la política estadounidense podría jugar un papel más importante a medida que se acercan las elecciones de noviembre.

EUR El BCE agresivo mantiene la postura del euro. Tras haber comenzado la semana en números rojos, el euro ha rebotado hasta el nivel $1.11, apoyado por un BCE menos moderado de lo esperado y crecientes apuestas moderadas en la Fed. Los riesgos se inclinan cada vez más hacia una mayor especulación sobre un recorte de tasas de medio punto por parte de la Fed, lo que podría impulsar al EUR/USD al alza. Este cambio se refleja en el estrechamiento del diferencial de rendimiento entre los bonos alemanes y estadounidenses, que actualmente se encuentra en su nivel más bajo en 16 meses. Incluso un movimiento más moderado de 25 puntos básicos por parte de la Fed, acompañado de señales de una mayor flexibilización o posibles recortes de 50 puntos básicos en el futuro, probablemente mantendría al euro bien respaldado, ya que cualquier ganancia del dólar a corto plazo podría revertirse con la expectativa de recortes más profundos en reuniones posteriores este año. En el mercado de opciones, las reversiones de riesgo a corto plazo del EUR/USD han experimentado su revalorización más pronunciada desde la liquidación del mercado de valores de agosto, aumentando a 0,55 en volumen a favor de las opciones de compra en euros. En este contexto, parece probable una ruptura por encima de $1.110 para el EUR/USD, aunque la resistencia en el nivel $1.12 sigue siendo un obstáculo clave por ahora.

CHF La demanda está disminuyendo debido a las apuestas de corte jumbo. El franco suizo sufrió esta semana su primera pérdida semanal en cuatro frente al euro y el dólar estadounidense. Después de que el franco alcanzara su nivel más alto en casi una década, los mercados monetarios aumentaron las apuestas a que el Banco Nacional Suizo (SNB) podría aplicar el primer recorte enorme de las tasas de interés por parte de un banco central importante este año. Se considera que un franco fuerte obstaculiza las exportaciones del país y reduce el precio de las importaciones en un momento en que la inflación ya está dentro del objetivo del BNS y cerca de un mínimo de tres años. Por lo tanto, los traders han estado aumentando sus apuestas ante la perspectiva de un recorte de 50 puntos básicos y los precios del mercado ahora reflejan una probabilidad del 30%, frente a cero hace apenas un mes. En última instancia, si el BNS adopta una postura más moderada, ya sea a través de las tasas o de la intervención en el mercado de divisas, esto seguramente alterará el impulso prevaleciente del franco. Tal vez la acción del precio de esta semana marque el comienzo de una caída prolongada del dólar suizo. ? Sin embargo, un riesgo clave para esta perspectiva es una mayor desinversión de las operaciones de carry trade, que beneficia a las monedas de financiación de bajo rendimiento, como el franco.