Dos fuerzas opuestas (la política fiscal y la monetaria) están afectando a los mercados de renta fija y de divisas y están contribuyendo a cierta volatilidad en la negociación direccional en los últimos tiempos. Esta última ha ganado esta semana, con la caída del dólar estadounidense por primera vez en cinco semanas.

Las expectativas de una presidencia de Trump se han visto reforzadas por el debate de la semana pasada. Ahora es probable que Biden abandone la carrera y que Kamala Harris le supere en las probabilidades de apuestas sobre quién tiene más posibilidades de ser el candidato demócrata.

El partido laborista británico vuelve al gobierno tras 14 años en la oposición, obteniendo 412 escaños en la Cámara de los Comunes y la mayor mayoría de gobierno en 25 años.

Hay indicios de que la economía estadounidense está empezando a sufrir las consecuencias del régimen de tipos de interés elevados. Las condiciones empresariales empeoran, el mercado laboral se reequilibra y la desinflación vuelve a estar en marcha. Aumentan las apuestas de recorte de tipos.

Esta semana, Jerome Powell advirtió de que mantener una postura restrictiva durante demasiado tiempo entraña el riesgo de sufrir un dolor económico innecesario, pero que recortar los tipos demasiado pronto podría deshacer gran parte del progreso realizado para llevar la inflación hacia el objetivo del 2%.

La primera vuelta de las elecciones parlamentarias francesas culminó con el partido de La Pen frente a la alianza centrista de Macron, pero con menos votos de los previstos.

La semana comenzará de nuevo en domingo con la segunda vuelta de las votaciones en Francia. Los principales acontecimientos macroeconómicos serán el informe del IPC estadounidense y las dos intervenciones de Powell la semana que viene.

Macro Global

La atención política disminuirá tras las elecciones

Es probable que Biden abandone. Incluso antes del debate presidencial de la semana pasada, las encuestas iban en contra de los demócratas. Desde mediados de abril, había algo menos de un 60% de probabilidades de que Biden ganara las elecciones, según la encuesta PredictIt. Esa probabilidad ha disminuido junto con los datos macroeconómicos estadounidenses, y el índice de sorpresa económica ha caído a su nivel más bajo desde 2022. En consecuencia, las expectativas de una presidencia de Trump se han visto reforzadas por el debate de la semana pasada, y su consiguiente perspectiva de política fiscal expansiva. Ahora es probable que Biden abandone la carrera y que Kamala Harris le supere en las probabilidades de apuestas sobre quién tiene más posibilidades de ser el candidato demócrata.

Terminadas las elecciones, ¿volvemos a la macroeconomía? El partido laborista británico vuelve al gobierno tras 14 años en la oposición, obteniendo 412 escaños en la Cámara de los Comunes y la mayor mayoría de gobierno en 25 años. Algunos inversores apuestan por que los activos británicos, incluida la libra esterlina, sirvan de refugio en los próximos meses frente al caos político en otros lugares, como Francia y Estados Unidos. Sin embargo, la atención sigue centrada en los datos macroeconómicos y en las perspectivas de la política monetaria, y nos inclinamos por una mayor relajación del Banco de Inglaterra en comparación con las expectativas del mercado (45 puntos básicos) este año, comenzando con un recorte en agosto.

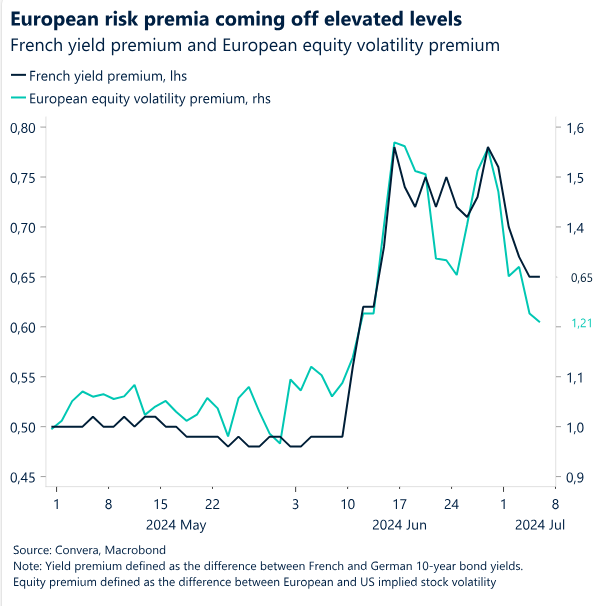

Las preocupaciones electorales francesas se calman. La primera vuelta de las elecciones parlamentarias francesas culminó con el partido de La Pen frente a la alianza centrista de Macron, pero con menos votos de los previstos. La disminución de la preocupación por una composición extremista del Parlamento hizo que el diferencial OAT-Bund a 10 años se redujera a 67 puntos básicos, frente a los 83 puntos básicos de finales de junio. Mientras tanto, la volatilidad implícita a tres meses del CAC 40 ha vuelto al nivel anterior al anuncio de las elecciones y la prima de volatilidad de la igualdad europea también se ha reducido desde el máximo de junio.

Debilitamiento del crecimiento. Hay indicios de que la economía estadounidense está empezando a sufrir las consecuencias del régimen de tipos de interés elevados. Las condiciones empresariales empeoran, el mercado laboral se reequilibra y la desinflación vuelve a estar en marcha. El crecimiento del PIB se moderó de una media del 3,75% en el segundo semestre de 2023 al 1,70% en el primer trimestre de este año, y se espera que en el segundo trimestre el PIB aumente menos del 2% anualizado. La tasa de desempleo pasó del 4,0% al 4,1% en junio. El crecimiento del empleo se situó en 206.000 puestos, ligeramente por encima de los 190.000 – 200.000 previstos.

FX dichotomy. Dos fuerzas opuestas (la política fiscal y la monetaria) están afectando a los mercados de renta fija y de divisas en estos momentos y están contribuyendo a cierta volatilidad en la negociación direccional en los últimos tiempos. 1. Todos los candidatos a la presidencia de EE.UU. parecen ser fiscalmente positivos, y no se espera que el déficit presupuestario se reduzca de forma significativa a corto plazo. Los rendimientos de la deuda pública a largo plazo están, por tanto, estancados entre la expansión fiscal (rendimientos más altos) y la contracción monetaria (rendimientos más bajos) durante los próximos trimestres. 2. Una dicotomía similar domina las perspectivas del dólar estadounidense. La política sigue presionando al alza a la divisa, mientras que el esperado ciclo de relajación de la Reserva Federal podría hacer lo contrario. Esta última ha ganado esta semana, en la que el dólar estadounidense ha sufrido su peor semana de las últimas nueve.

Vistas FX

Un tira y afloja entre política y política

USD El peso de unos datos débiles. El dólar estadounidense soportó su primera caída semanal en cinco semanas, después de que una serie de datos económicos estadounidenses más débiles de lo previsto, sobre todo en el sector servicios, reforzara los argumentos a favor de que la Reserva Federal empiece a recortar los tipos en septiembre. La divisa estadounidense se enfrenta a una elevada volatilidad en ambas direcciones, ya que los operadores se debaten entre las crecientes probabilidades de una presidencia de Trump (alcistas para el USD a corto plazo) frente al recorte de tipos de la Fed (bajistas para el USD). Esto último podría resultar más significativo si los mercados monetarios empiezan a descontar una mayor relajación, suponiendo que la tendencia a la desinflación persista, la economía se enfríe y el mercado laboral se relaje. Esto debería hacer que los rendimientos estadounidenses (actualmente cerca de mínimos de un mes) se desplomen aún más con el dólar. Pero hasta que la Reserva Federal empiece a relajar su política monetaria y desaparezcan los riesgos políticos, el alto rendimiento y el atractivo de refugio seguro del dólar estadounidense podrían mantenerlo fuerte durante más tiempo.

EUR Mejor rendimiento en 2024. A principios de semana, el euro experimentó un breve repunte de alivio debido a una reducción parcial de los riesgos percibidos asociados a una victoria de la izquierda en las elecciones francesas y a una menor ventaja del partido de Le Pen (RN) tras la primera vuelta de las elecciones parlamentarias francesas. El estrechamiento de los diferenciales OAT-Bund y el descenso de la volatilidad implícita de los mercados bursátiles europeos impulsaron al índice del euro a su mejor rendimiento semanal desde mediados de noviembre, impulsado por las significativas ganancias frente a las divisas refugio, a saber, el USD (+1,1%), el CHF (+1,1%) y el JPY (+1,0%). El par EUR/USD tuvo su mejor rendimiento semanal de 2024, aprovechando la debilidad del dólar estadounidense debido a una serie de datos económicos decepcionantes, que en consecuencia estrecharon la parte delantera DE-EE.UU. de la curva de rendimiento de los bonos soberanos a un mínimo de casi cuatro semanas. Esperamos que el euro se fortalezca aún más si los resultados de la segunda vuelta eliminan el riesgo restante de una mayoría de RN, pero independientemente de los resultados de la segunda vuelta, la incertidumbre política seguirá siendo elevada durante algún tiempo, lo que podría pesar sobre los suaves datos económicos de la Eurozona que habían mostrado signos de mejora.

GBP Se toma las elecciones con calma. En la primera mitad del año, la libra subió frente a todos los pares del G10, casi un 12% frente a la libra esterlina. JPY, 5,6% frente a FEC, 2,3% frente a EUR, y ligeramente más fuerte frente al USD. Las elecciones británicas no han alterado este panorama. Los activos británicos, incluida la libra esterlina, apenas se han inmutado, lo que implica que los inversores son relativamente optimistas sobre las perspectivas económicas y políticas del Reino Unido bajo un nuevo partido gobernante. La victoria de los laboristas era de esperar, al igual que la débil reacción de los mercados, con unos indicadores de volatilidad de la libra esterlina moderados. La trayectoria a largo plazo de la libra esterlina podría ser favorable si se establecen relaciones comerciales más estrechas con la UE, lo que reduciría la prima del Brexit de la divisa (la GBP/USD sigue bajando un 15% desde que el Reino Unido votó a favor de abandonar la UE). Sin embargo, el éxito del partido de extrema derecha Reform UK podría frenar el entusiasmo en torno a esta narrativa. A corto plazo, la historia de los tipos de interés determinará en última instancia la dirección de la libra y coincidimos con los mercados en que se avecina un recorte de los tipos del Banco de Inglaterra en agosto. Esto podría retrasar los intentos de la libra esterlina de volver a superar los 1,30 dólares, un nivel clave por debajo del cual lleva 250 días consecutivos.

CHF Fuerzas opuestas en movimiento. El franco suizo registró mínimos de un mes frente al dólar y el euro, tras conocerse que los precios al consumo subieron un 1,3% interanual en junio, por debajo de la previsión media del 1,4%. Este sorprendente descenso confirma la decisión del Banco Nacional Suizo (BNS) de bajar los tipos en su última reunión. Las dos bajadas de tipos del Banco Central en lo que va de año ya han situado su tipo de interés oficial real en terreno negativo, lo que ha contribuido en gran medida al deterioro del franco frente al dólar y el euro en torno al 6% y el 5%, respectivamente, en el primer semestre. Sin embargo, el franco se recuperó con fuerza el mes pasado debido a los flujos de refugio seguro en medio de un repunte del riesgo político europeo. Así pues, hay dos fuerzas opuestas en movimiento: la demanda de refugio seguro (alcista para el CHF) frente a un BNS pesimista (bajista para el CHF), aunque la primera podría estar apoyando a la segunda a través de su contribución a la moderación de la inflación. A corto plazo, la suerte del franco puede estar dominada por las elecciones francesas, aunque la volatilidad implícita a 1 mes lleva 11 días a la baja para el EUR/CHF, su racha perdedora más larga desde noviembre.